澳優乳業:低基數上的增長業績成色不足,12億現金難應對21億短債觀點

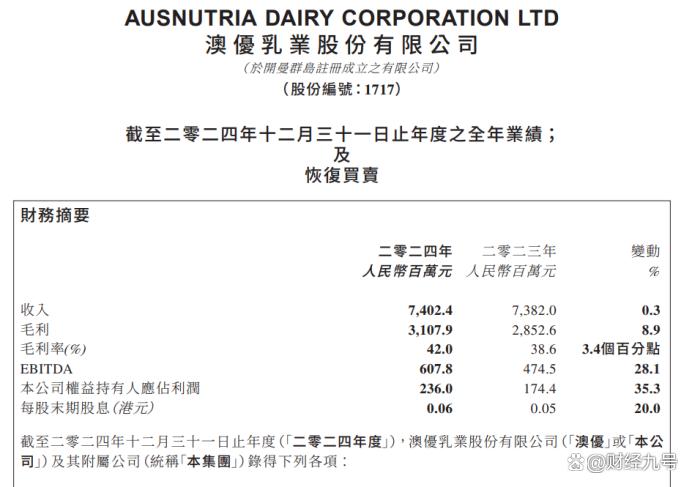

澳優乳業的業績終于擺脫了負增長,在2024年終于實現了營收、歸母凈利潤的雙雙同比增長。年報數據顯示,2024年澳優乳業營收同比增長0.28%至74.02億元,歸母凈利潤更是大幅增長了35.32%至2.36億元。

來源 | 財經九號&九號觀察

作者 | 胖虎

澳優乳業的業績終于擺脫了負增長,在2024年終于實現了營收、歸母凈利潤的雙雙同比增長。年報數據顯示,2024年澳優乳業營收同比增長0.28%至74.02億元,歸母凈利潤更是大幅增長了35.32%至2.36億元。

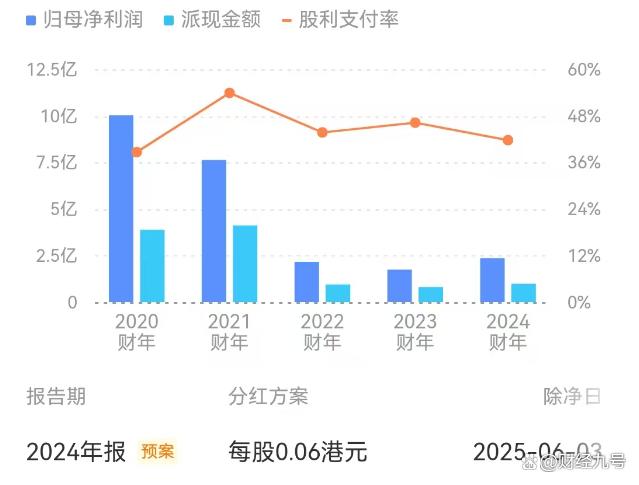

要知道,澳優乳業的業績好久沒這么揚眉吐氣了。從營收規模來看,2021年至2024年分別為85.75億、77.96億、73.82億、74.02億,期間經歷了兩年的營收負增長。歸母凈利潤則要更慘一點,2020年至2024年的數據分別為10.04億、7.64億、2.165億、1.744億、2.36億,期間不僅經歷了三年負增長,而且歸母凈利潤的下滑幅度堪稱腰斬再腰斬。

從上述數據可以看出,即便是2024年的業績實現了正增長,但仍然十分脆弱。2024年的業績同比表現好,其實是因為2023年的業績基數實在是近幾年來的新低,低基數之下的弱反彈而已。

不過有意思的是,盡管澳優乳業的利潤增長出現了近幾年來的回升態勢,但2024財年的現金分紅比例不升反降,現金分紅比例微近4年來新低。

此外,從澳優乳業的銷售費用的投入來看,該公司已經面臨銷售費用的邊際效益難題,投入更多的銷售費用并不能帶來理想狀態下的業績回升;而隨著澳優乳業業績躊躇,該公司的不受限現金也出現同比減少,已經難以覆蓋一年內到期債務,其現金短債風險不可忽視。

1

延發財報所為何事?

業績成色不足、低基數上的高增長

說到澳優乳業2024年的業績報告,還鬧了一段小插曲。

3月31日,澳優乳業發布了一則公告稱:“由于需要額外時間完成集團的年度審核程序及取得相關批準,因此2024年全年業績公告將延遲發表,且不會于2025年3月31日或之前發表。”

澳優乳業延發財報的這一舉動,構成違反上市規則第13.49(1)條,與此同時澳優乳業的股票交易也在次日宣布停牌。

值得注意的是,這是澳優乳業港交所上市以來首次延發年度業績報告。而在3月19日,澳優乳業還發布公告稱:“董事會將于二零二五年三月三十一日 (星期一) 舉行會議,借以 (其中包括) (i) 考慮及批準宣布本公司及其附屬公司截至二零二四年十二月三十一日之全年業績公告;及 (ii) 考慮建議派發末期股息 (如有)。”

到了當日,沒有等來業績報告發布,反倒是等來了延期發布報告,董事會對2024年度業績的審議難道出現了什么分歧,以至于臨時宣布延期?

顯然,澳優乳業對投資者尚欠一份更為詳盡的說明,而非僅僅是“需要額外時間審核和批準”的說辭,如果僅僅是上述需求,作為上市公司的澳優乳業為何不打好提前量,以致于臨時出現違規狀態?

至于澳優乳業2024年的業績情況,雖說營收和歸母凈利潤雙雙收漲,但是成色并不足。

上文提及,澳優乳業從營收規模來看,2021年至2024年分別為85.75億、77.96億、73.82億、74.02億,期間經歷了兩年的營收負增長。

歸母凈利潤2020年至2024年的數據分別為10.04億、7.64億、2.165億、1.744億、2.36億,期間不僅經歷了三年負增長,而且歸母凈利潤的下滑幅度堪稱腰斬再腰斬。

也就是說2023年的業績可以說是近幾年來最差的,無論是營收還是歸母凈利潤,均創下了近幾年來的新低,在新低基礎上的弱反彈,并不能說明澳優乳業已經擺脫業績泥潭。

更何況2024年澳優乳業的歸母凈利潤也僅僅好于2023、2022年,較2021年、2020年的利潤規模來說,已經是極低了。

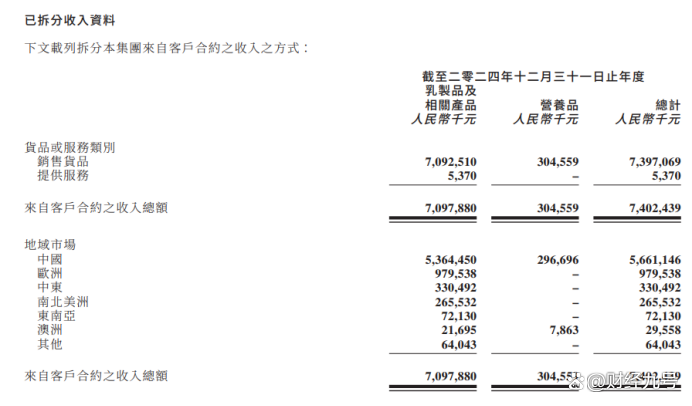

此外,占澳優乳業營收近8成的中國區市場,在2024年的收入表現,比2023年還要差。2024年實現乳制品及營養品收入共計56.61億元,較2023年的58.87億元同比減少了2.26億元。

國內市場的萎縮要靠歐洲和中東市場增長來彌補的話,還是很吃力的。

2

銷售費用占比高、分紅比例下滑,

12億現金難以覆蓋21億短債

有意思的是,澳優乳業2024年雖然歸母凈利潤同比增長了35%,取得了近年來少有的正增長,雖然是基于上一年度的低基礎上的,但好歹也出現了業績回暖趨勢,只不過相比現金分紅比例,澳優乳業還是有點不足的。

據年報披露的方案顯示,2024財年,澳優乳業擬每股分紅0.06港元,累計分紅約9859萬元人民幣,占同期歸母凈利潤的41.78%。

同花順財經的數據顯示,2021年至2023年,澳優乳業的現金分紅占同期歸母凈利潤的53.97%、43.78%、46.29%,跟過往相比,2024財年的現金分紅比例錄得4年來最低。

此外,作者發現,澳優乳業在業績成色不足之下,其2024年的銷售費用和銷售費用率反而上去了。

年報數據顯示,2024年澳優乳業的銷售費用高達20.77億元,銷售費用規模在澳優的財報史上能排到第三,但是這么多的銷售費用投入,取得的營收結果也僅比2023年多了2000多萬,但是銷售費用卻整整比2023年多投入了1.7億!

如果從銷售費用率來比較,2024年澳優乳業的銷售費用占同期營收的28.06%,僅次于業績最好的2021年的28.13%,但收獲的業績卻可以說難盡人意。

這也意味著澳優乳業依賴銷售費用的投入增長來驅動業績增長的傳統營銷模式,已經面臨邊際效益遞減的難題。

更令市場和投資者擔心的是,澳優乳業的現金短債情況。

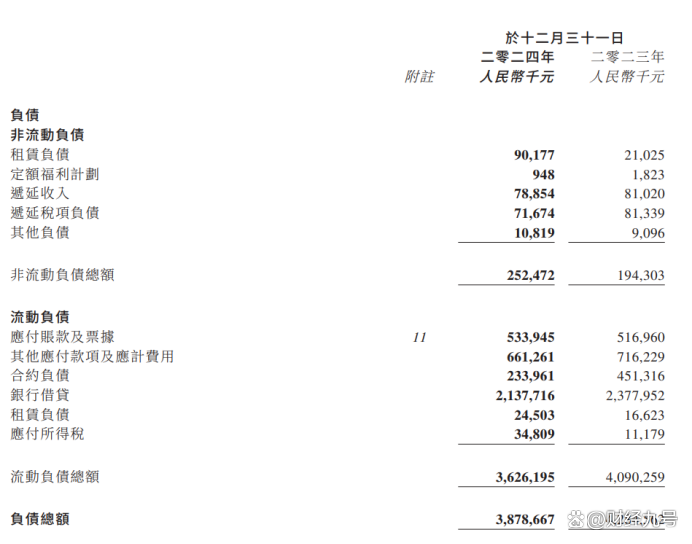

據年報數據顯示,截至2024年底,澳優乳業的不受限現金及等價物為12.15億元,較2023年的20.38億元大幅減少了40.4%!

在手現金的大幅減少也使得澳優乳業應對債務的壓力激增。

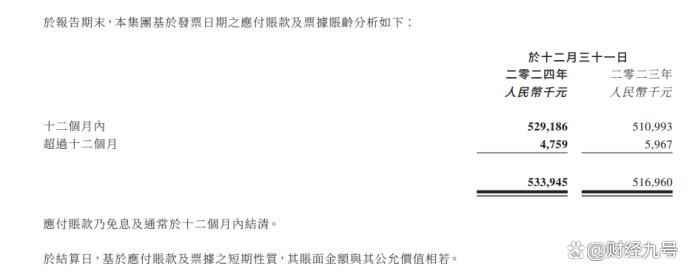

截至2024年底,澳優乳業需要在一年內償還的短期借款高達21.38億元,現金短債比僅為0.57,澳優乳業的短期償債壓力非常大。

同期還有5.29醫院的應付賬款要在12個月內結清。這對于營收難以有效提振、中國區域市場萎縮的澳優乳業來說,顯得更加吃力了。

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。