途虎養車三闖IPO,如何突破虧損“魔咒”?互聯網+

導讀

四年虧損超150億元

四年虧損超150億元

近日,汽車后市場的“資本寵兒”途虎養車更新招股書,再次闖關港股IPO。

途虎養車是一家中國線上線下一體化汽車服務平臺。2013-2021年,途虎養車共進行16輪融資,融資總額超過90億元。這是繼2022年1月和8月先后兩次遞表失效后,再次向港交所發起上市沖擊。

在新版招股書中,其援引灼識咨詢報告,按2022年汽車服務收益計算,其占市場份額的0.9%,并超過第二大至第五大參與者的累計汽車服務收入的總和。

▲圖源:途虎養車官微

「不二研究」據新版招股書發現:2022年,途虎養車營收為115.49億元,同比減少1.52%;同期的凈虧損為21.38億元,同比收窄63.42%。

在近百億的融資下,途虎養車仍深陷巨額虧損,其四年累計虧損超150億元,且仍未實現自我造血盈利。

此外,途虎養車營收仍過度依賴加盟店。2022年,其來自加盟店的營收為87.58億元,當期營收占比達76.16%。

去年5月的一篇舊文中,我們聚焦于途虎養車在燒錢圈地之后,始終沒有逃出增收不增利的怪圈,且營銷開支也在不斷侵蝕利潤。

時至今日,當外部競爭壓力逐漸加速,三次沖擊IPO的途虎養車,能否押注新能源汽車后市場實現盈利?由此,「不二研究」更新了此前5月舊文的部分數據和圖表,以下Enjoy:

新能車滲透率持續上升,汽車后市場駛入新藍海。

根據中汽協的最新統計數據顯示:今年3月,我國新能車產銷分別完成67.4萬輛、65.3萬輛,分別同比增長44.8%、34.8%;今年1~3月,新能車產銷分別完成165萬輛、158.6萬輛,分別同比增長27.7%和26.2%。

▲圖源:途虎養車官微

「不二研究」據新版招股書發現:2022年,途虎養車營收為115.49億元,同比減少1.52%;同期的凈虧損為21.38億元,同比收窄63.42%。

在近百億的融資下,途虎養車仍深陷巨額虧損,其四年累計虧損超150億元,且仍未實現自我造血盈利。

此外,途虎養車營收仍過度依賴加盟店。2022年,其來自加盟店的營收為87.58億元,當期營收占比達76.16%。

去年5月的一篇舊文中,我們聚焦于途虎養車在燒錢圈地之后,始終沒有逃出增收不增利的怪圈,且營銷開支也在不斷侵蝕利潤。

時至今日,當外部競爭壓力逐漸加速,三次沖擊IPO的途虎養車,能否押注新能源汽車后市場實現盈利?由此,「不二研究」更新了此前5月舊文的部分數據和圖表,以下Enjoy:

新能車滲透率持續上升,汽車后市場駛入新藍海。

根據中汽協的最新統計數據顯示:今年3月,我國新能車產銷分別完成67.4萬輛、65.3萬輛,分別同比增長44.8%、34.8%;今年1~3月,新能車產銷分別完成165萬輛、158.6萬輛,分別同比增長27.7%和26.2%。

▲圖源:unsplash

當汽車后市場新賽點來臨、新能車漸成新的主戰場,千億市場“蛋糕”的誘惑之下,競爭格局陡然生變,盈利待解的途虎養車即使順利推開IPO大門,也依然任重而道遠。

途虎養車成立于2011年,彼時憑借輪胎銷售與安裝業務,快速切入汽車后市場。

時至今日,途虎養車也是中國最大的輪胎零售商,輪胎業務仍是其主要業務之一,幾乎與所有最暢銷的輪胎品牌都有合作。

歷經汽車后市場多輪洗牌的同時,途虎養車獲得資本青睞且明星資本云集,機構投資者包括騰訊、百度、高盛資本、紅杉資本、高瓴資本等。

據招股書顯示,2013-2021年,途虎養車共進行16輪融資,融資總額超過95億元。截止IPO前,途虎養車的兩位創始人陳敏、胡曉東分別持股11.76%、3.22%;騰訊持股約19.41%,為其第一大機構股東。

▲圖源:unsplash

當汽車后市場新賽點來臨、新能車漸成新的主戰場,千億市場“蛋糕”的誘惑之下,競爭格局陡然生變,盈利待解的途虎養車即使順利推開IPO大門,也依然任重而道遠。

途虎養車成立于2011年,彼時憑借輪胎銷售與安裝業務,快速切入汽車后市場。

時至今日,途虎養車也是中國最大的輪胎零售商,輪胎業務仍是其主要業務之一,幾乎與所有最暢銷的輪胎品牌都有合作。

歷經汽車后市場多輪洗牌的同時,途虎養車獲得資本青睞且明星資本云集,機構投資者包括騰訊、百度、高盛資本、紅杉資本、高瓴資本等。

據招股書顯示,2013-2021年,途虎養車共進行16輪融資,融資總額超過95億元。截止IPO前,途虎養車的兩位創始人陳敏、胡曉東分別持股11.76%、3.22%;騰訊持股約19.41%,為其第一大機構股東。

值得關注的是,途虎養車的天使投資人、原子創投以100萬的投資額,在IPO前持股1.52%,估值約4.1億元,9年時間增值400倍。

在汽車后市場,途虎搭建一個自營門店、加盟店及合作門店等的服務網絡。截至2022年12月31日, 自營門店162家,加盟店4491家(由2278名加盟商管理),合作門店20870家。

據灼識咨詢報告,截至2022年12月31日,“途虎養車”應用程序和線上界面擁有9550萬名注冊用戶;截止2022年12月,途虎養車平臺的月活用戶達到1650萬名,是中國汽車服務提供商聚集的最大車主社區。

值得關注的是,途虎養車的天使投資人、原子創投以100萬的投資額,在IPO前持股1.52%,估值約4.1億元,9年時間增值400倍。

在汽車后市場,途虎搭建一個自營門店、加盟店及合作門店等的服務網絡。截至2022年12月31日, 自營門店162家,加盟店4491家(由2278名加盟商管理),合作門店20870家。

據灼識咨詢報告,截至2022年12月31日,“途虎養車”應用程序和線上界面擁有9550萬名注冊用戶;截止2022年12月,途虎養車平臺的月活用戶達到1650萬名,是中國汽車服務提供商聚集的最大車主社區。

招股書顯示,2019-2022年,途虎養車的營收為70.40億元、87.53億元、117.24億元和115.49億元。

盡管2019-2021年營收逐年增長,但與去年相比,2022年的營收略有下降。

成立11年,途虎養車仍未實現自我造血盈利。2019-2022年,凈虧損分別為34.28億元、39.28億元、58.45億元和21.38億元,其凈虧損率達48.7%、44.9%、49.9%和18.5%。

招股書顯示,2019-2022年,途虎養車的營收為70.40億元、87.53億元、117.24億元和115.49億元。

盡管2019-2021年營收逐年增長,但與去年相比,2022年的營收略有下降。

成立11年,途虎養車仍未實現自我造血盈利。2019-2022年,凈虧損分別為34.28億元、39.28億元、58.45億元和21.38億元,其凈虧損率達48.7%、44.9%、49.9%和18.5%。

途虎養車在招股書中解釋,上述虧損受到可轉換可贖回優先股的公允價值影響。

但是「不二研究」發現,即使剔除此類虧損,途虎養車經調整后的凈虧損,同期依然虧損10.36億元、8.94億元、12.64億元和5.52億元。其四年累計虧損153.39億元,經調整后的凈虧損累積37.46億元。

此外,截至2019-2022年,其經營活動產生的現金流量凈額分別為-2.52億元、3.31億元、-0.99億元和-3.13億元;同期,分別錄得凈負債65億元、99億元、154億元和190億元,途虎養車解釋稱這些凈負債主要是由于記為負債的大量可轉換可購回優先股所致。

途虎養車在招股書中解釋,上述虧損受到可轉換可贖回優先股的公允價值影響。

但是「不二研究」發現,即使剔除此類虧損,途虎養車經調整后的凈虧損,同期依然虧損10.36億元、8.94億元、12.64億元和5.52億元。其四年累計虧損153.39億元,經調整后的凈虧損累積37.46億元。

此外,截至2019-2022年,其經營活動產生的現金流量凈額分別為-2.52億元、3.31億元、-0.99億元和-3.13億元;同期,分別錄得凈負債65億元、99億元、154億元和190億元,途虎養車解釋稱這些凈負債主要是由于記為負債的大量可轉換可購回優先股所致。

在「不二研究」看來,盡管近年營收規模不斷增長,但途虎養車依然沒有逃脫燒錢換市場、增收不增利的怪圈。

截至2022年12月,途虎養車的賬上現金及現金等價物為26.86億元。如果對比其經調整后每年約10億元的凈虧損額度,目前的資金儲備似乎有些底氣不足。

尤其是汽車后市場的新賽點來臨,資金儲備或將決定下半場的競爭力。對于歷經16輪融資、仍未實現自我造血的途虎養車而言,憑借IPO獲取資金儲備已迫在眉睫。

2016年,途虎養車曾簽約青春偶像少女團SNH48團隊,一度“破圈”。

在「不二研究」看來,盡管近年營收規模不斷增長,但途虎養車依然沒有逃脫燒錢換市場、增收不增利的怪圈。

截至2022年12月,途虎養車的賬上現金及現金等價物為26.86億元。如果對比其經調整后每年約10億元的凈虧損額度,目前的資金儲備似乎有些底氣不足。

尤其是汽車后市場的新賽點來臨,資金儲備或將決定下半場的競爭力。對于歷經16輪融資、仍未實現自我造血的途虎養車而言,憑借IPO獲取資金儲備已迫在眉睫。

2016年,途虎養車曾簽約青春偶像少女團SNH48團隊,一度“破圈”。

▲圖源:途虎養車官微

在招股書中,途虎養車主要依靠基礎的汽車維護和保養服務輸血,平臺作用尚未完全實現“造血”。

其主要業務模式為面向個人和汽車服務供貨商銷售汽車產品,包括輪胎、汽車零配件和保養產品等;銷售汽車服務,包括汽車清潔及汽車美容服務,及銷售捆綁式輪胎更換和全面安裝及保養服務等。

如果拆分收入結構來看,途虎養車的收入可大致分兩部分:綜合汽車產品和服務收入與平臺服務收入。前者為途虎養車的主要營收來源,歷年占比均超過90%;后者包括加盟費收入、廣告服務費,占比較小。

在綜合汽車產品服務收入方面 ,來自輪胎和底盤零部件業務的收入占據核心位置,2019-2022年,其收入分別為38.39億、42.02億、50.64億和45.92億,當期營收占比54.6%、48.0%、43.2%和39.8%。

▲圖源:途虎養車官微

在招股書中,途虎養車主要依靠基礎的汽車維護和保養服務輸血,平臺作用尚未完全實現“造血”。

其主要業務模式為面向個人和汽車服務供貨商銷售汽車產品,包括輪胎、汽車零配件和保養產品等;銷售汽車服務,包括汽車清潔及汽車美容服務,及銷售捆綁式輪胎更換和全面安裝及保養服務等。

如果拆分收入結構來看,途虎養車的收入可大致分兩部分:綜合汽車產品和服務收入與平臺服務收入。前者為途虎養車的主要營收來源,歷年占比均超過90%;后者包括加盟費收入、廣告服務費,占比較小。

在綜合汽車產品服務收入方面 ,來自輪胎和底盤零部件業務的收入占據核心位置,2019-2022年,其收入分別為38.39億、42.02億、50.64億和45.92億,當期營收占比54.6%、48.0%、43.2%和39.8%。

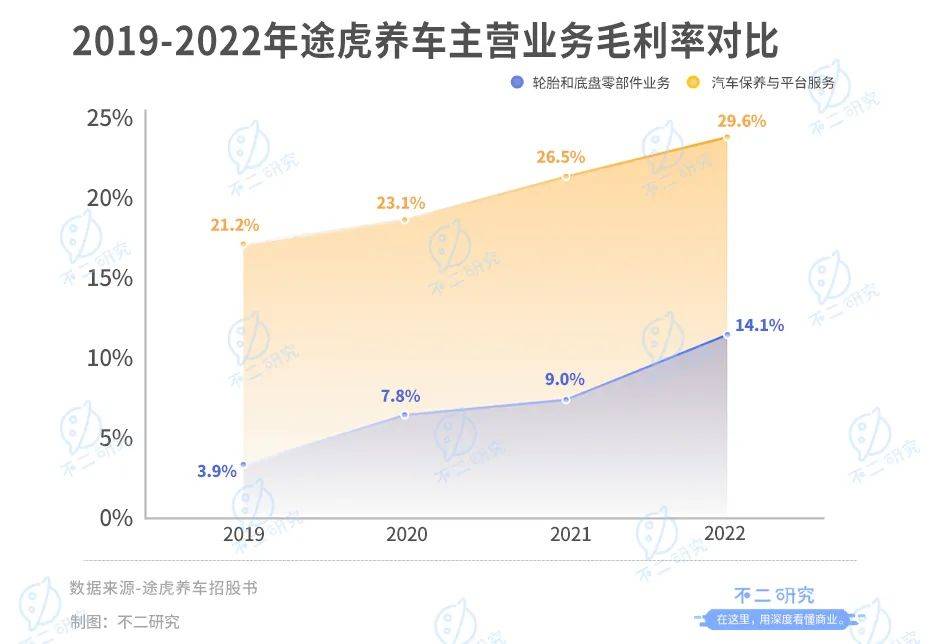

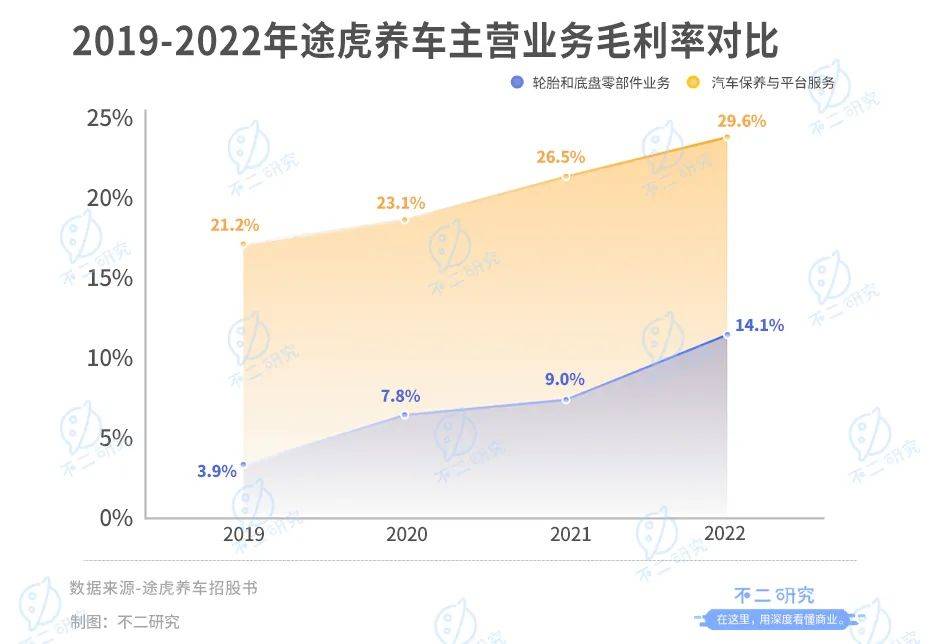

據此,業內人士戲稱途虎養車更像一家汽車零配件銷售公司。「不二研究」發現,盡管輪胎和底盤零部件業務,撐起途虎的半壁營收,但其毛利率偏低,同期的毛利率僅為3.9%、7.8%、9.0%和14.1%。

對比之下,汽車保養與平臺服務的毛利率更高。以2022年年為例,兩者的營收占比分別為39.8%、34.9%,毛利率分別為14.1%、29.6%。

據此,業內人士戲稱途虎養車更像一家汽車零配件銷售公司。「不二研究」發現,盡管輪胎和底盤零部件業務,撐起途虎的半壁營收,但其毛利率偏低,同期的毛利率僅為3.9%、7.8%、9.0%和14.1%。

對比之下,汽車保養與平臺服務的毛利率更高。以2022年年為例,兩者的營收占比分別為39.8%、34.9%,毛利率分別為14.1%、29.6%。

在平臺服務收入方面,2019-2022年,途虎養車的加盟商分別為1296家、2323家、3658家和4491家,平均每家門店加盟費在1萬-4萬元之間。

在平臺服務收入方面,2019-2022年,途虎養車的加盟商分別為1296家、2323家、3658家和4491家,平均每家門店加盟費在1萬-4萬元之間。

目前,加盟途虎工場店是途虎養車的主要利潤來源。據招股書顯示,2022年,途虎養車來自加盟店、自營店、合作門店和直銷客戶的收入分別為87.58億元、5.63億元、6.73億元和7.76億元;其中,加盟店當期營收占比達76.16%。

與此同時,面對激烈的市場競爭,途虎養車的市場銷售與營銷成本也在承壓。2019-2022年,其銷售及營銷開支分別為10.41億、12.63億、16.81億和15.41億,在同期的經營虧損占比16.1%、10.4%、11.2%和13.3%。

目前,加盟途虎工場店是途虎養車的主要利潤來源。據招股書顯示,2022年,途虎養車來自加盟店、自營店、合作門店和直銷客戶的收入分別為87.58億元、5.63億元、6.73億元和7.76億元;其中,加盟店當期營收占比達76.16%。

與此同時,面對激烈的市場競爭,途虎養車的市場銷售與營銷成本也在承壓。2019-2022年,其銷售及營銷開支分別為10.41億、12.63億、16.81億和15.41億,在同期的經營虧損占比16.1%、10.4%、11.2%和13.3%。

在「不二研究」看來,途虎養車不斷燒錢擴張、搶占市場,其銷售與營銷開支也在不斷侵蝕利潤;于正在沖刺IPO的途虎而言,如何優化營收結構、提升盈利能力,亟需給予資本市場一份可行的答卷。

汽車服務市場主要包含汽車維修及保養、洗車及汽車美容以及汽車配件等三大塊業務。弗若斯特沙利文數據顯示,2022年,中國汽車服務市場規模為1.24萬億元。預計到2027年,市場規模將達到1.93萬億元,五年復合增長率為9.3%。

在「不二研究」看來,途虎養車不斷燒錢擴張、搶占市場,其銷售與營銷開支也在不斷侵蝕利潤;于正在沖刺IPO的途虎而言,如何優化營收結構、提升盈利能力,亟需給予資本市場一份可行的答卷。

汽車服務市場主要包含汽車維修及保養、洗車及汽車美容以及汽車配件等三大塊業務。弗若斯特沙利文數據顯示,2022年,中國汽車服務市場規模為1.24萬億元。預計到2027年,市場規模將達到1.93萬億元,五年復合增長率為9.3%。

潛力藍海市場,吸引諸多入局者“燒錢圈地”,汽車后市場的行業競爭激烈且殘酷。即使作為多輪洗牌的幸存者,途虎養車依然面臨盈利困境與未來競爭難題。

去年6月和12月,為了吸引縣域汽服加盟商,途虎養車分別發布了千縣發展計劃”和“5000萬下沉市場專項推廣資金”,試圖通過在下沉市場發力和大額補貼來保持加盟店的擴張態勢。

截止2022年10月,途虎下沉門店數量超過1300家,已經覆蓋全國近40%縣市。

更為重要的是,異軍突起的新能車浪潮,讓汽車后市場突生變局,下半程的新賽點已然來臨。

據中信證券預測,預計到2030年,新能源售后市場產值規模將達1000億元,將對汽車后市場產生巨大沖擊。

一方面,新能車千億市場蛋糕,代表汽車服務需求的變化,其將是潛力巨大的藍海市場。另一方面,據新浪財經分析稱,受新能源汽車浪潮沖擊,維保開支或下降三成;在新能源汽車滲透率不斷提升的預期下,途虎養車一定程度上將面臨汽車維保收入增長的現實壓力。

另一個現實是,目前,許多新能源汽車整車廠都宣稱要自建售后服務體系。這對于提供第三方服務的途虎養車等而言,也將是一個不小的沖擊。

「不二研究」發現,途虎養車在申請書風險提示板塊中明確提到,在中國的業務增長受到“客戶需求和汽車消費變化的影響”。其在招股書中直言,隨著汽車技術(包括新能源汽車、自動駕駛及共享出行等)的持續發展,可能對途虎養車的機油產品以及保養服務及產品的需求產生不利影響。

與此同時,途虎養車在招股書中稱,目前也在探索為新能源汽車量身定制的產品和服務,以順應市場需求。據《中國經營報》近日報道,途虎養車已搭建超百人的新能源汽車售后專業技師團隊,服務范圍覆蓋超250個城市;此外,途虎養車體系已有近30家門店完成改造,具備新能源汽車“三電”(電機、電控、電池)維修能力和授權許可。

潛力藍海市場,吸引諸多入局者“燒錢圈地”,汽車后市場的行業競爭激烈且殘酷。即使作為多輪洗牌的幸存者,途虎養車依然面臨盈利困境與未來競爭難題。

去年6月和12月,為了吸引縣域汽服加盟商,途虎養車分別發布了千縣發展計劃”和“5000萬下沉市場專項推廣資金”,試圖通過在下沉市場發力和大額補貼來保持加盟店的擴張態勢。

截止2022年10月,途虎下沉門店數量超過1300家,已經覆蓋全國近40%縣市。

更為重要的是,異軍突起的新能車浪潮,讓汽車后市場突生變局,下半程的新賽點已然來臨。

據中信證券預測,預計到2030年,新能源售后市場產值規模將達1000億元,將對汽車后市場產生巨大沖擊。

一方面,新能車千億市場蛋糕,代表汽車服務需求的變化,其將是潛力巨大的藍海市場。另一方面,據新浪財經分析稱,受新能源汽車浪潮沖擊,維保開支或下降三成;在新能源汽車滲透率不斷提升的預期下,途虎養車一定程度上將面臨汽車維保收入增長的現實壓力。

另一個現實是,目前,許多新能源汽車整車廠都宣稱要自建售后服務體系。這對于提供第三方服務的途虎養車等而言,也將是一個不小的沖擊。

「不二研究」發現,途虎養車在申請書風險提示板塊中明確提到,在中國的業務增長受到“客戶需求和汽車消費變化的影響”。其在招股書中直言,隨著汽車技術(包括新能源汽車、自動駕駛及共享出行等)的持續發展,可能對途虎養車的機油產品以及保養服務及產品的需求產生不利影響。

與此同時,途虎養車在招股書中稱,目前也在探索為新能源汽車量身定制的產品和服務,以順應市場需求。據《中國經營報》近日報道,途虎養車已搭建超百人的新能源汽車售后專業技師團隊,服務范圍覆蓋超250個城市;此外,途虎養車體系已有近30家門店完成改造,具備新能源汽車“三電”(電機、電控、電池)維修能力和授權許可。

▲圖源:unsplash

在「不二研究」看來,新能車帶來的新賽點既是機遇也是挑戰,作為汽車后市場的幸存者,途虎養車需得繼續突圍下半程的競爭,不僅直面汽車后市場的新老玩家,更需處理好與新能車整車廠商的競爭關系。

長久而言,對比中間商賺差價的汽車保養服務,技術服務路徑或是另一個值得探索的方向。但是,無論是突圍競爭下半程還是探索技術路徑,途虎養車都還有很長的路要走。

汽車后市場駛入新能車的千億藍海,另一波洗牌正悄然來臨。

新能車給汽車后市場帶來的新變數;于途虎養車而言,在此時間節點赴港IPO。也僅是一個新開始。途虎養車能否借助IPO再下一程?

其在招股書中表示,此次IPO募資將用于提升供應鏈、研發以數據分析技術能力,擴大門店網絡和加盟商基礎、投資新能源汽車相關服務以及工具與設備等。

作為歷經16次融資的資本“寵兒”,也是汽車后市場多次洗牌的幸存者,途虎養車的IPO或可稱為一場資本盛宴。但是,在正式敲鐘掛牌之前,一切仍充滿變數。

即使順利推開IPO大門,途虎養車也需要繼續翻山越嶺,行駛路徑并非自此一馬平川;畢竟,汽車后市場的下半程競爭,也才剛剛開始。

本文部分參考資料:

1.《新能源汽車滲透率上升,汽車后市場駛入“新藍海”》中國經營報

2.《途虎養車IPO:新能源車沖擊維保收入,三年巨虧118億融資再擴張》新浪財經

3.《資本寵兒途虎IPO,還需翻越群山》懂財帝

4.《兩次IPO折戟,途虎養車“錢”從哪來》,見山創服

作者 | 若楠 鳩白

排版 | Cathy

監制 | Yoda

出品 | 不二研究

▲圖源:unsplash

在「不二研究」看來,新能車帶來的新賽點既是機遇也是挑戰,作為汽車后市場的幸存者,途虎養車需得繼續突圍下半程的競爭,不僅直面汽車后市場的新老玩家,更需處理好與新能車整車廠商的競爭關系。

長久而言,對比中間商賺差價的汽車保養服務,技術服務路徑或是另一個值得探索的方向。但是,無論是突圍競爭下半程還是探索技術路徑,途虎養車都還有很長的路要走。

汽車后市場駛入新能車的千億藍海,另一波洗牌正悄然來臨。

新能車給汽車后市場帶來的新變數;于途虎養車而言,在此時間節點赴港IPO。也僅是一個新開始。途虎養車能否借助IPO再下一程?

其在招股書中表示,此次IPO募資將用于提升供應鏈、研發以數據分析技術能力,擴大門店網絡和加盟商基礎、投資新能源汽車相關服務以及工具與設備等。

作為歷經16次融資的資本“寵兒”,也是汽車后市場多次洗牌的幸存者,途虎養車的IPO或可稱為一場資本盛宴。但是,在正式敲鐘掛牌之前,一切仍充滿變數。

即使順利推開IPO大門,途虎養車也需要繼續翻山越嶺,行駛路徑并非自此一馬平川;畢竟,汽車后市場的下半程競爭,也才剛剛開始。

本文部分參考資料:

1.《新能源汽車滲透率上升,汽車后市場駛入“新藍海”》中國經營報

2.《途虎養車IPO:新能源車沖擊維保收入,三年巨虧118億融資再擴張》新浪財經

3.《資本寵兒途虎IPO,還需翻越群山》懂財帝

4.《兩次IPO折戟,途虎養車“錢”從哪來》,見山創服

作者 | 若楠 鳩白

排版 | Cathy

監制 | Yoda

出品 | 不二研究

▲圖源:途虎養車官微

「不二研究」據新版招股書發現:2022年,途虎養車營收為115.49億元,同比減少1.52%;同期的凈虧損為21.38億元,同比收窄63.42%。

在近百億的融資下,途虎養車仍深陷巨額虧損,其四年累計虧損超150億元,且仍未實現自我造血盈利。

此外,途虎養車營收仍過度依賴加盟店。2022年,其來自加盟店的營收為87.58億元,當期營收占比達76.16%。

去年5月的一篇舊文中,我們聚焦于途虎養車在燒錢圈地之后,始終沒有逃出增收不增利的怪圈,且營銷開支也在不斷侵蝕利潤。

時至今日,當外部競爭壓力逐漸加速,三次沖擊IPO的途虎養車,能否押注新能源汽車后市場實現盈利?由此,「不二研究」更新了此前5月舊文的部分數據和圖表,以下Enjoy:

新能車滲透率持續上升,汽車后市場駛入新藍海。

根據中汽協的最新統計數據顯示:今年3月,我國新能車產銷分別完成67.4萬輛、65.3萬輛,分別同比增長44.8%、34.8%;今年1~3月,新能車產銷分別完成165萬輛、158.6萬輛,分別同比增長27.7%和26.2%。

▲圖源:途虎養車官微

「不二研究」據新版招股書發現:2022年,途虎養車營收為115.49億元,同比減少1.52%;同期的凈虧損為21.38億元,同比收窄63.42%。

在近百億的融資下,途虎養車仍深陷巨額虧損,其四年累計虧損超150億元,且仍未實現自我造血盈利。

此外,途虎養車營收仍過度依賴加盟店。2022年,其來自加盟店的營收為87.58億元,當期營收占比達76.16%。

去年5月的一篇舊文中,我們聚焦于途虎養車在燒錢圈地之后,始終沒有逃出增收不增利的怪圈,且營銷開支也在不斷侵蝕利潤。

時至今日,當外部競爭壓力逐漸加速,三次沖擊IPO的途虎養車,能否押注新能源汽車后市場實現盈利?由此,「不二研究」更新了此前5月舊文的部分數據和圖表,以下Enjoy:

新能車滲透率持續上升,汽車后市場駛入新藍海。

根據中汽協的最新統計數據顯示:今年3月,我國新能車產銷分別完成67.4萬輛、65.3萬輛,分別同比增長44.8%、34.8%;今年1~3月,新能車產銷分別完成165萬輛、158.6萬輛,分別同比增長27.7%和26.2%。

▲圖源:unsplash

當汽車后市場新賽點來臨、新能車漸成新的主戰場,千億市場“蛋糕”的誘惑之下,競爭格局陡然生變,盈利待解的途虎養車即使順利推開IPO大門,也依然任重而道遠。

途虎養車成立于2011年,彼時憑借輪胎銷售與安裝業務,快速切入汽車后市場。

時至今日,途虎養車也是中國最大的輪胎零售商,輪胎業務仍是其主要業務之一,幾乎與所有最暢銷的輪胎品牌都有合作。

歷經汽車后市場多輪洗牌的同時,途虎養車獲得資本青睞且明星資本云集,機構投資者包括騰訊、百度、高盛資本、紅杉資本、高瓴資本等。

據招股書顯示,2013-2021年,途虎養車共進行16輪融資,融資總額超過95億元。截止IPO前,途虎養車的兩位創始人陳敏、胡曉東分別持股11.76%、3.22%;騰訊持股約19.41%,為其第一大機構股東。

▲圖源:unsplash

當汽車后市場新賽點來臨、新能車漸成新的主戰場,千億市場“蛋糕”的誘惑之下,競爭格局陡然生變,盈利待解的途虎養車即使順利推開IPO大門,也依然任重而道遠。

途虎養車成立于2011年,彼時憑借輪胎銷售與安裝業務,快速切入汽車后市場。

時至今日,途虎養車也是中國最大的輪胎零售商,輪胎業務仍是其主要業務之一,幾乎與所有最暢銷的輪胎品牌都有合作。

歷經汽車后市場多輪洗牌的同時,途虎養車獲得資本青睞且明星資本云集,機構投資者包括騰訊、百度、高盛資本、紅杉資本、高瓴資本等。

據招股書顯示,2013-2021年,途虎養車共進行16輪融資,融資總額超過95億元。截止IPO前,途虎養車的兩位創始人陳敏、胡曉東分別持股11.76%、3.22%;騰訊持股約19.41%,為其第一大機構股東。

值得關注的是,途虎養車的天使投資人、原子創投以100萬的投資額,在IPO前持股1.52%,估值約4.1億元,9年時間增值400倍。

在汽車后市場,途虎搭建一個自營門店、加盟店及合作門店等的服務網絡。截至2022年12月31日, 自營門店162家,加盟店4491家(由2278名加盟商管理),合作門店20870家。

據灼識咨詢報告,截至2022年12月31日,“途虎養車”應用程序和線上界面擁有9550萬名注冊用戶;截止2022年12月,途虎養車平臺的月活用戶達到1650萬名,是中國汽車服務提供商聚集的最大車主社區。

值得關注的是,途虎養車的天使投資人、原子創投以100萬的投資額,在IPO前持股1.52%,估值約4.1億元,9年時間增值400倍。

在汽車后市場,途虎搭建一個自營門店、加盟店及合作門店等的服務網絡。截至2022年12月31日, 自營門店162家,加盟店4491家(由2278名加盟商管理),合作門店20870家。

據灼識咨詢報告,截至2022年12月31日,“途虎養車”應用程序和線上界面擁有9550萬名注冊用戶;截止2022年12月,途虎養車平臺的月活用戶達到1650萬名,是中國汽車服務提供商聚集的最大車主社區。

招股書顯示,2019-2022年,途虎養車的營收為70.40億元、87.53億元、117.24億元和115.49億元。

盡管2019-2021年營收逐年增長,但與去年相比,2022年的營收略有下降。

成立11年,途虎養車仍未實現自我造血盈利。2019-2022年,凈虧損分別為34.28億元、39.28億元、58.45億元和21.38億元,其凈虧損率達48.7%、44.9%、49.9%和18.5%。

招股書顯示,2019-2022年,途虎養車的營收為70.40億元、87.53億元、117.24億元和115.49億元。

盡管2019-2021年營收逐年增長,但與去年相比,2022年的營收略有下降。

成立11年,途虎養車仍未實現自我造血盈利。2019-2022年,凈虧損分別為34.28億元、39.28億元、58.45億元和21.38億元,其凈虧損率達48.7%、44.9%、49.9%和18.5%。

途虎養車在招股書中解釋,上述虧損受到可轉換可贖回優先股的公允價值影響。

但是「不二研究」發現,即使剔除此類虧損,途虎養車經調整后的凈虧損,同期依然虧損10.36億元、8.94億元、12.64億元和5.52億元。其四年累計虧損153.39億元,經調整后的凈虧損累積37.46億元。

此外,截至2019-2022年,其經營活動產生的現金流量凈額分別為-2.52億元、3.31億元、-0.99億元和-3.13億元;同期,分別錄得凈負債65億元、99億元、154億元和190億元,途虎養車解釋稱這些凈負債主要是由于記為負債的大量可轉換可購回優先股所致。

途虎養車在招股書中解釋,上述虧損受到可轉換可贖回優先股的公允價值影響。

但是「不二研究」發現,即使剔除此類虧損,途虎養車經調整后的凈虧損,同期依然虧損10.36億元、8.94億元、12.64億元和5.52億元。其四年累計虧損153.39億元,經調整后的凈虧損累積37.46億元。

此外,截至2019-2022年,其經營活動產生的現金流量凈額分別為-2.52億元、3.31億元、-0.99億元和-3.13億元;同期,分別錄得凈負債65億元、99億元、154億元和190億元,途虎養車解釋稱這些凈負債主要是由于記為負債的大量可轉換可購回優先股所致。

在「不二研究」看來,盡管近年營收規模不斷增長,但途虎養車依然沒有逃脫燒錢換市場、增收不增利的怪圈。

截至2022年12月,途虎養車的賬上現金及現金等價物為26.86億元。如果對比其經調整后每年約10億元的凈虧損額度,目前的資金儲備似乎有些底氣不足。

尤其是汽車后市場的新賽點來臨,資金儲備或將決定下半場的競爭力。對于歷經16輪融資、仍未實現自我造血的途虎養車而言,憑借IPO獲取資金儲備已迫在眉睫。

2016年,途虎養車曾簽約青春偶像少女團SNH48團隊,一度“破圈”。

在「不二研究」看來,盡管近年營收規模不斷增長,但途虎養車依然沒有逃脫燒錢換市場、增收不增利的怪圈。

截至2022年12月,途虎養車的賬上現金及現金等價物為26.86億元。如果對比其經調整后每年約10億元的凈虧損額度,目前的資金儲備似乎有些底氣不足。

尤其是汽車后市場的新賽點來臨,資金儲備或將決定下半場的競爭力。對于歷經16輪融資、仍未實現自我造血的途虎養車而言,憑借IPO獲取資金儲備已迫在眉睫。

2016年,途虎養車曾簽約青春偶像少女團SNH48團隊,一度“破圈”。

▲圖源:途虎養車官微

在招股書中,途虎養車主要依靠基礎的汽車維護和保養服務輸血,平臺作用尚未完全實現“造血”。

其主要業務模式為面向個人和汽車服務供貨商銷售汽車產品,包括輪胎、汽車零配件和保養產品等;銷售汽車服務,包括汽車清潔及汽車美容服務,及銷售捆綁式輪胎更換和全面安裝及保養服務等。

如果拆分收入結構來看,途虎養車的收入可大致分兩部分:綜合汽車產品和服務收入與平臺服務收入。前者為途虎養車的主要營收來源,歷年占比均超過90%;后者包括加盟費收入、廣告服務費,占比較小。

在綜合汽車產品服務收入方面 ,來自輪胎和底盤零部件業務的收入占據核心位置,2019-2022年,其收入分別為38.39億、42.02億、50.64億和45.92億,當期營收占比54.6%、48.0%、43.2%和39.8%。

▲圖源:途虎養車官微

在招股書中,途虎養車主要依靠基礎的汽車維護和保養服務輸血,平臺作用尚未完全實現“造血”。

其主要業務模式為面向個人和汽車服務供貨商銷售汽車產品,包括輪胎、汽車零配件和保養產品等;銷售汽車服務,包括汽車清潔及汽車美容服務,及銷售捆綁式輪胎更換和全面安裝及保養服務等。

如果拆分收入結構來看,途虎養車的收入可大致分兩部分:綜合汽車產品和服務收入與平臺服務收入。前者為途虎養車的主要營收來源,歷年占比均超過90%;后者包括加盟費收入、廣告服務費,占比較小。

在綜合汽車產品服務收入方面 ,來自輪胎和底盤零部件業務的收入占據核心位置,2019-2022年,其收入分別為38.39億、42.02億、50.64億和45.92億,當期營收占比54.6%、48.0%、43.2%和39.8%。

據此,業內人士戲稱途虎養車更像一家汽車零配件銷售公司。「不二研究」發現,盡管輪胎和底盤零部件業務,撐起途虎的半壁營收,但其毛利率偏低,同期的毛利率僅為3.9%、7.8%、9.0%和14.1%。

對比之下,汽車保養與平臺服務的毛利率更高。以2022年年為例,兩者的營收占比分別為39.8%、34.9%,毛利率分別為14.1%、29.6%。

據此,業內人士戲稱途虎養車更像一家汽車零配件銷售公司。「不二研究」發現,盡管輪胎和底盤零部件業務,撐起途虎的半壁營收,但其毛利率偏低,同期的毛利率僅為3.9%、7.8%、9.0%和14.1%。

對比之下,汽車保養與平臺服務的毛利率更高。以2022年年為例,兩者的營收占比分別為39.8%、34.9%,毛利率分別為14.1%、29.6%。

在平臺服務收入方面,2019-2022年,途虎養車的加盟商分別為1296家、2323家、3658家和4491家,平均每家門店加盟費在1萬-4萬元之間。

在平臺服務收入方面,2019-2022年,途虎養車的加盟商分別為1296家、2323家、3658家和4491家,平均每家門店加盟費在1萬-4萬元之間。

目前,加盟途虎工場店是途虎養車的主要利潤來源。據招股書顯示,2022年,途虎養車來自加盟店、自營店、合作門店和直銷客戶的收入分別為87.58億元、5.63億元、6.73億元和7.76億元;其中,加盟店當期營收占比達76.16%。

與此同時,面對激烈的市場競爭,途虎養車的市場銷售與營銷成本也在承壓。2019-2022年,其銷售及營銷開支分別為10.41億、12.63億、16.81億和15.41億,在同期的經營虧損占比16.1%、10.4%、11.2%和13.3%。

目前,加盟途虎工場店是途虎養車的主要利潤來源。據招股書顯示,2022年,途虎養車來自加盟店、自營店、合作門店和直銷客戶的收入分別為87.58億元、5.63億元、6.73億元和7.76億元;其中,加盟店當期營收占比達76.16%。

與此同時,面對激烈的市場競爭,途虎養車的市場銷售與營銷成本也在承壓。2019-2022年,其銷售及營銷開支分別為10.41億、12.63億、16.81億和15.41億,在同期的經營虧損占比16.1%、10.4%、11.2%和13.3%。

在「不二研究」看來,途虎養車不斷燒錢擴張、搶占市場,其銷售與營銷開支也在不斷侵蝕利潤;于正在沖刺IPO的途虎而言,如何優化營收結構、提升盈利能力,亟需給予資本市場一份可行的答卷。

汽車服務市場主要包含汽車維修及保養、洗車及汽車美容以及汽車配件等三大塊業務。弗若斯特沙利文數據顯示,2022年,中國汽車服務市場規模為1.24萬億元。預計到2027年,市場規模將達到1.93萬億元,五年復合增長率為9.3%。

在「不二研究」看來,途虎養車不斷燒錢擴張、搶占市場,其銷售與營銷開支也在不斷侵蝕利潤;于正在沖刺IPO的途虎而言,如何優化營收結構、提升盈利能力,亟需給予資本市場一份可行的答卷。

汽車服務市場主要包含汽車維修及保養、洗車及汽車美容以及汽車配件等三大塊業務。弗若斯特沙利文數據顯示,2022年,中國汽車服務市場規模為1.24萬億元。預計到2027年,市場規模將達到1.93萬億元,五年復合增長率為9.3%。

潛力藍海市場,吸引諸多入局者“燒錢圈地”,汽車后市場的行業競爭激烈且殘酷。即使作為多輪洗牌的幸存者,途虎養車依然面臨盈利困境與未來競爭難題。

去年6月和12月,為了吸引縣域汽服加盟商,途虎養車分別發布了千縣發展計劃”和“5000萬下沉市場專項推廣資金”,試圖通過在下沉市場發力和大額補貼來保持加盟店的擴張態勢。

截止2022年10月,途虎下沉門店數量超過1300家,已經覆蓋全國近40%縣市。

更為重要的是,異軍突起的新能車浪潮,讓汽車后市場突生變局,下半程的新賽點已然來臨。

據中信證券預測,預計到2030年,新能源售后市場產值規模將達1000億元,將對汽車后市場產生巨大沖擊。

一方面,新能車千億市場蛋糕,代表汽車服務需求的變化,其將是潛力巨大的藍海市場。另一方面,據新浪財經分析稱,受新能源汽車浪潮沖擊,維保開支或下降三成;在新能源汽車滲透率不斷提升的預期下,途虎養車一定程度上將面臨汽車維保收入增長的現實壓力。

另一個現實是,目前,許多新能源汽車整車廠都宣稱要自建售后服務體系。這對于提供第三方服務的途虎養車等而言,也將是一個不小的沖擊。

「不二研究」發現,途虎養車在申請書風險提示板塊中明確提到,在中國的業務增長受到“客戶需求和汽車消費變化的影響”。其在招股書中直言,隨著汽車技術(包括新能源汽車、自動駕駛及共享出行等)的持續發展,可能對途虎養車的機油產品以及保養服務及產品的需求產生不利影響。

與此同時,途虎養車在招股書中稱,目前也在探索為新能源汽車量身定制的產品和服務,以順應市場需求。據《中國經營報》近日報道,途虎養車已搭建超百人的新能源汽車售后專業技師團隊,服務范圍覆蓋超250個城市;此外,途虎養車體系已有近30家門店完成改造,具備新能源汽車“三電”(電機、電控、電池)維修能力和授權許可。

潛力藍海市場,吸引諸多入局者“燒錢圈地”,汽車后市場的行業競爭激烈且殘酷。即使作為多輪洗牌的幸存者,途虎養車依然面臨盈利困境與未來競爭難題。

去年6月和12月,為了吸引縣域汽服加盟商,途虎養車分別發布了千縣發展計劃”和“5000萬下沉市場專項推廣資金”,試圖通過在下沉市場發力和大額補貼來保持加盟店的擴張態勢。

截止2022年10月,途虎下沉門店數量超過1300家,已經覆蓋全國近40%縣市。

更為重要的是,異軍突起的新能車浪潮,讓汽車后市場突生變局,下半程的新賽點已然來臨。

據中信證券預測,預計到2030年,新能源售后市場產值規模將達1000億元,將對汽車后市場產生巨大沖擊。

一方面,新能車千億市場蛋糕,代表汽車服務需求的變化,其將是潛力巨大的藍海市場。另一方面,據新浪財經分析稱,受新能源汽車浪潮沖擊,維保開支或下降三成;在新能源汽車滲透率不斷提升的預期下,途虎養車一定程度上將面臨汽車維保收入增長的現實壓力。

另一個現實是,目前,許多新能源汽車整車廠都宣稱要自建售后服務體系。這對于提供第三方服務的途虎養車等而言,也將是一個不小的沖擊。

「不二研究」發現,途虎養車在申請書風險提示板塊中明確提到,在中國的業務增長受到“客戶需求和汽車消費變化的影響”。其在招股書中直言,隨著汽車技術(包括新能源汽車、自動駕駛及共享出行等)的持續發展,可能對途虎養車的機油產品以及保養服務及產品的需求產生不利影響。

與此同時,途虎養車在招股書中稱,目前也在探索為新能源汽車量身定制的產品和服務,以順應市場需求。據《中國經營報》近日報道,途虎養車已搭建超百人的新能源汽車售后專業技師團隊,服務范圍覆蓋超250個城市;此外,途虎養車體系已有近30家門店完成改造,具備新能源汽車“三電”(電機、電控、電池)維修能力和授權許可。

▲圖源:unsplash

在「不二研究」看來,新能車帶來的新賽點既是機遇也是挑戰,作為汽車后市場的幸存者,途虎養車需得繼續突圍下半程的競爭,不僅直面汽車后市場的新老玩家,更需處理好與新能車整車廠商的競爭關系。

長久而言,對比中間商賺差價的汽車保養服務,技術服務路徑或是另一個值得探索的方向。但是,無論是突圍競爭下半程還是探索技術路徑,途虎養車都還有很長的路要走。

汽車后市場駛入新能車的千億藍海,另一波洗牌正悄然來臨。

新能車給汽車后市場帶來的新變數;于途虎養車而言,在此時間節點赴港IPO。也僅是一個新開始。途虎養車能否借助IPO再下一程?

其在招股書中表示,此次IPO募資將用于提升供應鏈、研發以數據分析技術能力,擴大門店網絡和加盟商基礎、投資新能源汽車相關服務以及工具與設備等。

作為歷經16次融資的資本“寵兒”,也是汽車后市場多次洗牌的幸存者,途虎養車的IPO或可稱為一場資本盛宴。但是,在正式敲鐘掛牌之前,一切仍充滿變數。

即使順利推開IPO大門,途虎養車也需要繼續翻山越嶺,行駛路徑并非自此一馬平川;畢竟,汽車后市場的下半程競爭,也才剛剛開始。

本文部分參考資料:

1.《新能源汽車滲透率上升,汽車后市場駛入“新藍海”》中國經營報

2.《途虎養車IPO:新能源車沖擊維保收入,三年巨虧118億融資再擴張》新浪財經

3.《資本寵兒途虎IPO,還需翻越群山》懂財帝

4.《兩次IPO折戟,途虎養車“錢”從哪來》,見山創服

作者 | 若楠 鳩白

排版 | Cathy

監制 | Yoda

出品 | 不二研究

▲圖源:unsplash

在「不二研究」看來,新能車帶來的新賽點既是機遇也是挑戰,作為汽車后市場的幸存者,途虎養車需得繼續突圍下半程的競爭,不僅直面汽車后市場的新老玩家,更需處理好與新能車整車廠商的競爭關系。

長久而言,對比中間商賺差價的汽車保養服務,技術服務路徑或是另一個值得探索的方向。但是,無論是突圍競爭下半程還是探索技術路徑,途虎養車都還有很長的路要走。

汽車后市場駛入新能車的千億藍海,另一波洗牌正悄然來臨。

新能車給汽車后市場帶來的新變數;于途虎養車而言,在此時間節點赴港IPO。也僅是一個新開始。途虎養車能否借助IPO再下一程?

其在招股書中表示,此次IPO募資將用于提升供應鏈、研發以數據分析技術能力,擴大門店網絡和加盟商基礎、投資新能源汽車相關服務以及工具與設備等。

作為歷經16次融資的資本“寵兒”,也是汽車后市場多次洗牌的幸存者,途虎養車的IPO或可稱為一場資本盛宴。但是,在正式敲鐘掛牌之前,一切仍充滿變數。

即使順利推開IPO大門,途虎養車也需要繼續翻山越嶺,行駛路徑并非自此一馬平川;畢竟,汽車后市場的下半程競爭,也才剛剛開始。

本文部分參考資料:

1.《新能源汽車滲透率上升,汽車后市場駛入“新藍海”》中國經營報

2.《途虎養車IPO:新能源車沖擊維保收入,三年巨虧118億融資再擴張》新浪財經

3.《資本寵兒途虎IPO,還需翻越群山》懂財帝

4.《兩次IPO折戟,途虎養車“錢”從哪來》,見山創服

作者 | 若楠 鳩白

排版 | Cathy

監制 | Yoda

出品 | 不二研究

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。