驅蚊“卷到”母嬰,潤本市值74億互聯網+

導讀

“嬰童護理第一股”來了

“嬰童護理第一股”來了

從“驅蚊第二股”到“嬰童護理第一股”潤本終于敲鐘了。

盡管宣稱“嬰童護理第一股”,但實際上,潤本最初是以驅蚊產品起家的。

10月17日,潤本生物技術股份有限公司(603193.SH,下稱“潤本”)在上交所主板上市。潤本發行價17.38元/股,IPO首日報收22.08元/股,漲幅27.04%。

上市后8個交易日,截至10月26日A股收盤,潤本報收18.30元/股,對應市值73.60億元;與IPO首日相比,其市值蒸發15.29億元。

「不二研究」據潤本招股書發現:從主營業務收入上看,2022年,潤本嬰童護理業務營收為3.90億元,當期營收占比為45.59%,超過了驅蚊產品的31.82%,成為潤本第一大收入來源。目前,潤本主要面臨嬰童護理競爭力不足、過度依賴電商平臺等問題,在「不二研究」看來,盡管潤本嬰童護理產品的收入首次超越驅蚊產品,但在競爭激烈的母嬰市場中,潤本仍陷入“重營銷、輕研發”的困境;與此同時,由于蚊蟲主要在夏秋兩季集中出現,極端寒冷的天氣導致消費者的需求下降,從而影響潤本驅蚊產品的銷售業績。

潤本是一家多品牌家庭護理產品公司,專注于驅蚊類、個人護理類產品的研發、生產和銷售,目前已形成驅蚊產品、嬰童護理產品、精油產品三大核心產品系列。

「不二研究」據其招股書發現:今年上半年,潤本營收5.79億元,同比增加31.93%;同期,凈利潤為1.19億元,同比增加52.10%。

由于潤本主要依賴電商平臺銷售,在線上流量費用愈發高企的當下,銷售費用勢必將擠占研發費用。2022年,潤本銷售費用是2.32億元,當期營收占比27.09%;而同期潤本的研發費用為1951.26萬元,研發費用率僅為2.28%。

此前4月的一篇舊文中(《再闖“驅蚊第一股”,潤本“帶傷”沖刺IPO》),我們聚焦于潤本驅蚊業務“看天吃飯”,依然帶病闖關IPO。

時至今日,潤本不僅面臨嬰童護理業務缺乏核心競爭力、過度依賴電商平臺銷售等問題,且直面“重營銷輕研發”質疑。

在競爭激烈的母嬰市場中,潤本能否講好“嬰童護理第一股”新故事?由此,「不二研究」更新了4月舊文的部分數據和圖表,以下Enjoy:

「不二研究」據潤本招股書發現:從主營業務收入上看,2022年,潤本嬰童護理業務營收為3.90億元,當期營收占比為45.59%,超過了驅蚊產品的31.82%,成為潤本第一大收入來源。目前,潤本主要面臨嬰童護理競爭力不足、過度依賴電商平臺等問題,在「不二研究」看來,盡管潤本嬰童護理產品的收入首次超越驅蚊產品,但在競爭激烈的母嬰市場中,潤本仍陷入“重營銷、輕研發”的困境;與此同時,由于蚊蟲主要在夏秋兩季集中出現,極端寒冷的天氣導致消費者的需求下降,從而影響潤本驅蚊產品的銷售業績。

潤本是一家多品牌家庭護理產品公司,專注于驅蚊類、個人護理類產品的研發、生產和銷售,目前已形成驅蚊產品、嬰童護理產品、精油產品三大核心產品系列。

「不二研究」據其招股書發現:今年上半年,潤本營收5.79億元,同比增加31.93%;同期,凈利潤為1.19億元,同比增加52.10%。

由于潤本主要依賴電商平臺銷售,在線上流量費用愈發高企的當下,銷售費用勢必將擠占研發費用。2022年,潤本銷售費用是2.32億元,當期營收占比27.09%;而同期潤本的研發費用為1951.26萬元,研發費用率僅為2.28%。

此前4月的一篇舊文中(《再闖“驅蚊第一股”,潤本“帶傷”沖刺IPO》),我們聚焦于潤本驅蚊業務“看天吃飯”,依然帶病闖關IPO。

時至今日,潤本不僅面臨嬰童護理業務缺乏核心競爭力、過度依賴電商平臺銷售等問題,且直面“重營銷輕研發”質疑。

在競爭激烈的母嬰市場中,潤本能否講好“嬰童護理第一股”新故事?由此,「不二研究」更新了4月舊文的部分數據和圖表,以下Enjoy:

▲圖源:潤本官微

招股書顯示,潤本的業績經歷高增長。2019-2022年,潤本營收分別為2.79億元、4.43億元、5.82億元、8.56億元;歸母凈利潤分別為0.36億元、0.95億元、1.21億元和1.60億元。但毛利率水平低于同行均值,并存在關聯方交易、第三方回款等財務硬傷。

「不二研究」認為,雖已取得不錯成績,但潤本短板明顯:驅蚊業務季節性強,斜杠新領域競爭力不足;線上推廣費用高企,研發投入“反內卷”;較少的品類背后,是難以戰勝的同質化魔咒。

隨著營收的增長,2022年,潤本的核心業務發生了轉變,從驅蚊賽道切入嬰童護理賽道,試圖用“大品牌”切入“新品類”。嬰童護理究竟是一門好生意嗎?

潤本的壯大,伴隨著國產驅蚊品牌的崛起。

潤本初創于2006年,是70后趙貴欽夫婦的“夫妻店”。彼時,六神、超威、欖菊等國產驅蚊品牌經過數年發展,已步入跑馬圈地階段;而潤本最初以OEM模式(代工模式)為主,為各品牌“貼牌加工”,后來才推出自有品牌。目前,趙貴欽夫婦合計持有潤本85.38%的股份,是共同實際控制人。

雖起步較遲,但在線上渠道方面,潤本“后來居上”。自2010年開始,潤本就開始轉型線上,先后進駐天貓、京東、抖音等電商平臺。

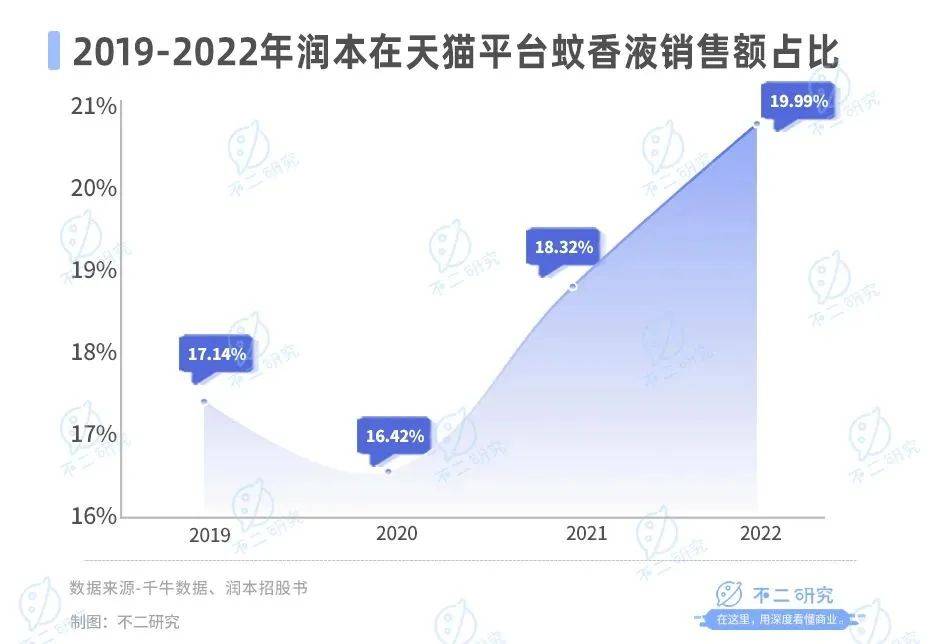

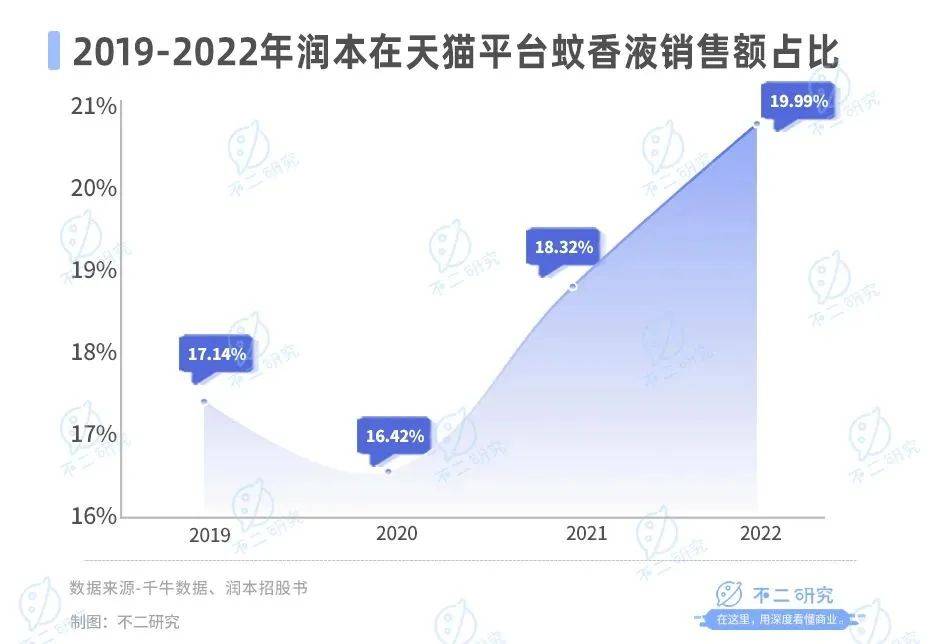

根據千牛數據和招股書顯示,2019-2022年“潤本”品牌在天貓平臺的蚊香液銷售額占比分別為17.14%、16.42%、18.32%和19.99%,連續四年排名第一。

▲圖源:潤本官微

招股書顯示,潤本的業績經歷高增長。2019-2022年,潤本營收分別為2.79億元、4.43億元、5.82億元、8.56億元;歸母凈利潤分別為0.36億元、0.95億元、1.21億元和1.60億元。但毛利率水平低于同行均值,并存在關聯方交易、第三方回款等財務硬傷。

「不二研究」認為,雖已取得不錯成績,但潤本短板明顯:驅蚊業務季節性強,斜杠新領域競爭力不足;線上推廣費用高企,研發投入“反內卷”;較少的品類背后,是難以戰勝的同質化魔咒。

隨著營收的增長,2022年,潤本的核心業務發生了轉變,從驅蚊賽道切入嬰童護理賽道,試圖用“大品牌”切入“新品類”。嬰童護理究竟是一門好生意嗎?

潤本的壯大,伴隨著國產驅蚊品牌的崛起。

潤本初創于2006年,是70后趙貴欽夫婦的“夫妻店”。彼時,六神、超威、欖菊等國產驅蚊品牌經過數年發展,已步入跑馬圈地階段;而潤本最初以OEM模式(代工模式)為主,為各品牌“貼牌加工”,后來才推出自有品牌。目前,趙貴欽夫婦合計持有潤本85.38%的股份,是共同實際控制人。

雖起步較遲,但在線上渠道方面,潤本“后來居上”。自2010年開始,潤本就開始轉型線上,先后進駐天貓、京東、抖音等電商平臺。

根據千牛數據和招股書顯示,2019-2022年“潤本”品牌在天貓平臺的蚊香液銷售額占比分別為17.14%、16.42%、18.32%和19.99%,連續四年排名第一。

目前,潤本正處于業績的高增長期的尾端。招股書顯示,2019-2022年,潤本營收分別為2.79億元、4.43億元、5.82億元、8.56億元,其中2021年和2022年增長率分別為31.46%和47.08%。

與同行朝云集團相比,潤本的營收體量并不大。根據財報,朝云集團2019-2022年營收分別為13.83億元、17.02億元、17.69億元和14.42億元,遠高于潤本。

潤本的凈利潤面臨增長降速。招股書顯示,2019-2022年,潤本歸母凈利潤分別為0.36億元、0.95億元、1.21億元和1.60億元,其中2021年和2022年增幅達32.23%和27.36%,增速已經有所回落。

目前,潤本正處于業績的高增長期的尾端。招股書顯示,2019-2022年,潤本營收分別為2.79億元、4.43億元、5.82億元、8.56億元,其中2021年和2022年增長率分別為31.46%和47.08%。

與同行朝云集團相比,潤本的營收體量并不大。根據財報,朝云集團2019-2022年營收分別為13.83億元、17.02億元、17.69億元和14.42億元,遠高于潤本。

潤本的凈利潤面臨增長降速。招股書顯示,2019-2022年,潤本歸母凈利潤分別為0.36億元、0.95億元、1.21億元和1.60億元,其中2021年和2022年增幅達32.23%和27.36%,增速已經有所回落。

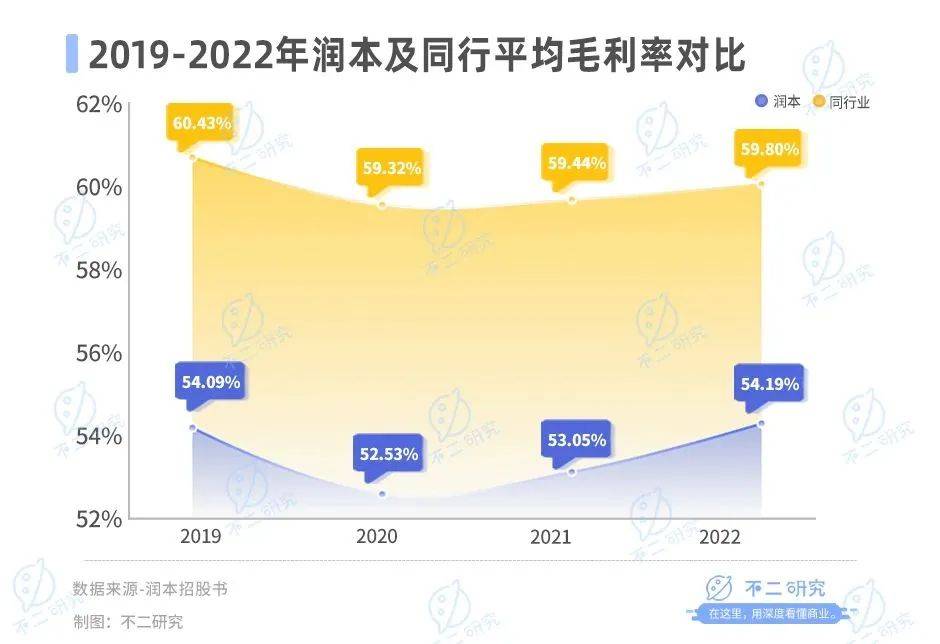

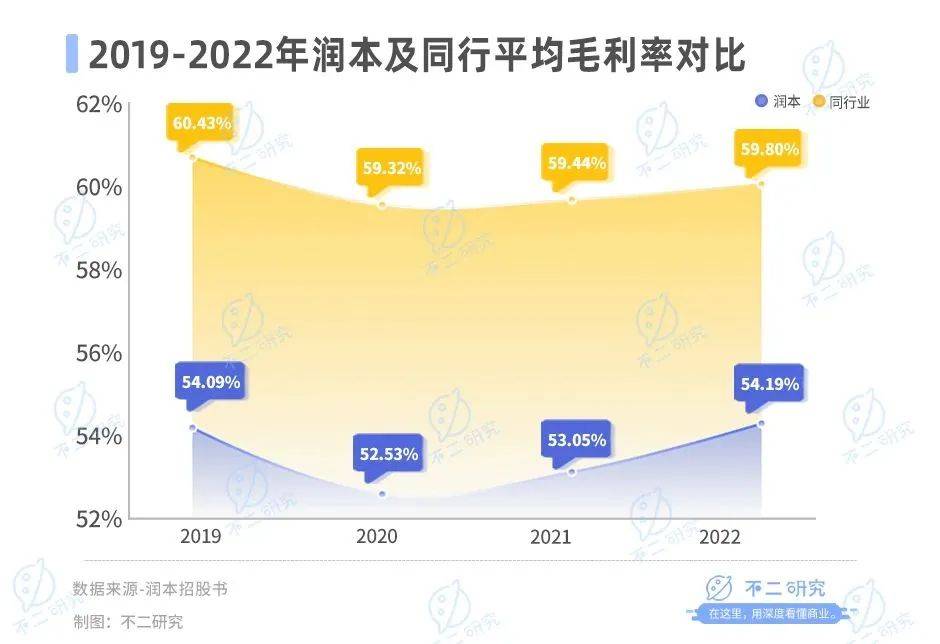

更令人憂心的是,潤本的毛利率水平較低,顯示出盈利能力上的劣勢。招股書顯示,2019-2022年,潤本的綜合毛利率分別為54.09%、52.53%、53.05%和54.19%;低于行業平均毛利率水平的60.43%、59.32%、59.44%和59.80%。

更令人憂心的是,潤本的毛利率水平較低,顯示出盈利能力上的劣勢。招股書顯示,2019-2022年,潤本的綜合毛利率分別為54.09%、52.53%、53.05%和54.19%;低于行業平均毛利率水平的60.43%、59.32%、59.44%和59.80%。

在財務內控方面,潤本也出現了向關聯方資金拆借、個人賬戶代支費用、第三方回款等不規范現象,或將對其IPO進程造成影響。

招股書顯示,潤本存在大量第三方回款,2019-2022年分別達2186.72萬元、712.46萬元、1003.34萬元和1450.22萬元。第三方回款易使收入確認存疑,從而遭致審查。此外,2019年潤本曾向實際控制人及高管借款共計6687萬元,屬于關聯交易。實控人夫妻還將名下房產出借給潤本,并獲取租金收入。

「不二研究」發現,在2019-2021年內,潤本換了三位財務總監兼董秘,其中兩位任職人員僅出任半年。雖高管離職皆出于“個人原因”,但如此頻繁的人員變動似乎也顯現出潤本作為“夫妻店”的先天不足。

作為驅蚊賽道的后來者,在諸多日化巨頭的包圍下,潤本的成就來之不易。但增長降速卻似乎意味著成長性的逐漸消退。如何持續盈利成為潤本繞不開的話題,財務和管理方面的欠缺更是潤本的“硬傷”。在毛利率不及同行均值的情況下,潤本很難保證日后不陷入增長陷阱。

從主營業務看,潤本的三大業務線為驅蚊產品、嬰童護理產品和精油產品三大系列。其中,驅蚊產品曾是潤本的營收支柱。

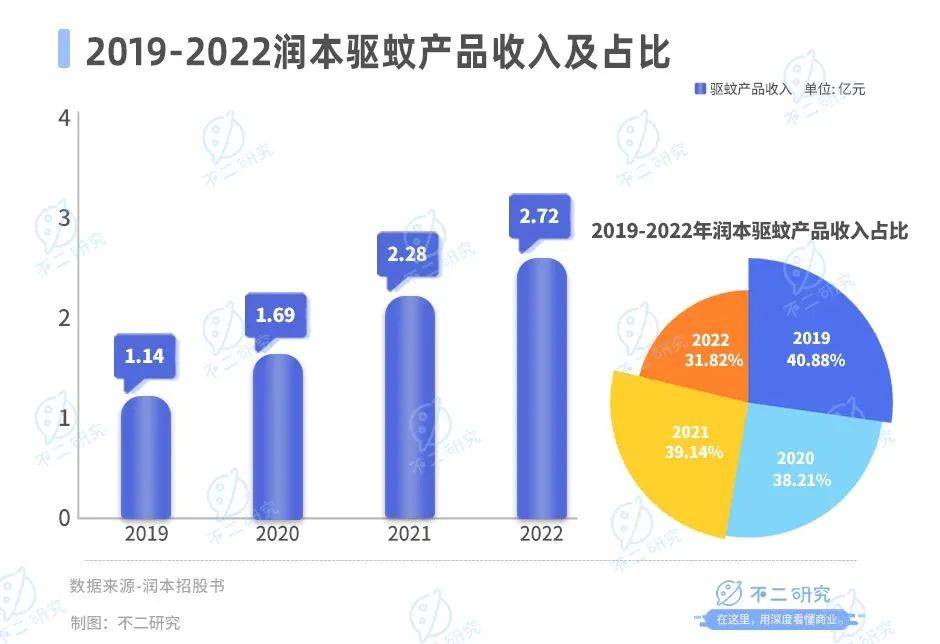

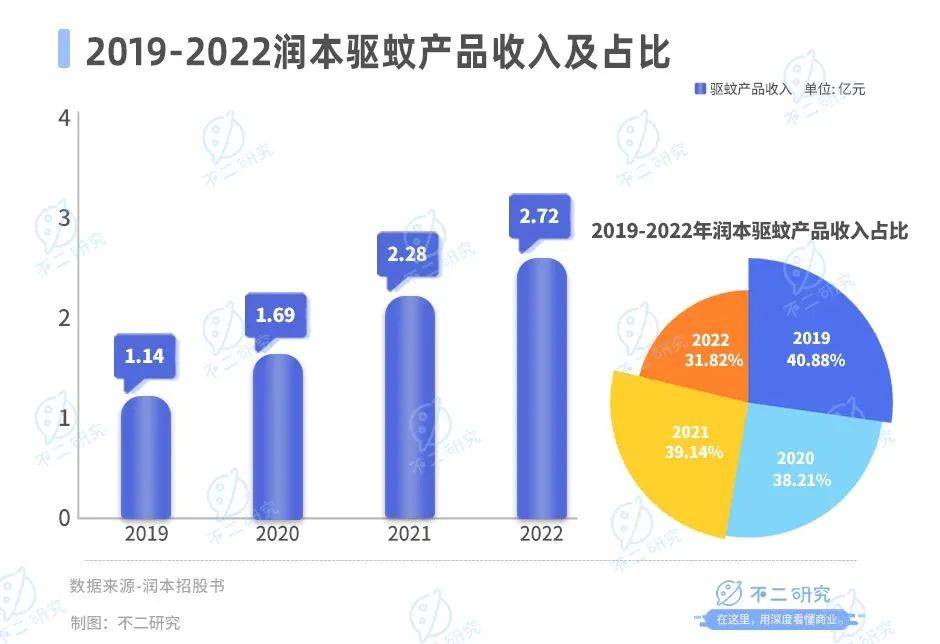

招股書數據顯示,2019-2022年,驅蚊產品貢獻營收分別為1.14億元、1.69億元、2.28億元和2.72億元,占潤本總營收的40.88%、38.21%、39.14%和31.82%,主要包括電熱蚊香液和驅蚊噴霧品類。

在財務內控方面,潤本也出現了向關聯方資金拆借、個人賬戶代支費用、第三方回款等不規范現象,或將對其IPO進程造成影響。

招股書顯示,潤本存在大量第三方回款,2019-2022年分別達2186.72萬元、712.46萬元、1003.34萬元和1450.22萬元。第三方回款易使收入確認存疑,從而遭致審查。此外,2019年潤本曾向實際控制人及高管借款共計6687萬元,屬于關聯交易。實控人夫妻還將名下房產出借給潤本,并獲取租金收入。

「不二研究」發現,在2019-2021年內,潤本換了三位財務總監兼董秘,其中兩位任職人員僅出任半年。雖高管離職皆出于“個人原因”,但如此頻繁的人員變動似乎也顯現出潤本作為“夫妻店”的先天不足。

作為驅蚊賽道的后來者,在諸多日化巨頭的包圍下,潤本的成就來之不易。但增長降速卻似乎意味著成長性的逐漸消退。如何持續盈利成為潤本繞不開的話題,財務和管理方面的欠缺更是潤本的“硬傷”。在毛利率不及同行均值的情況下,潤本很難保證日后不陷入增長陷阱。

從主營業務看,潤本的三大業務線為驅蚊產品、嬰童護理產品和精油產品三大系列。其中,驅蚊產品曾是潤本的營收支柱。

招股書數據顯示,2019-2022年,驅蚊產品貢獻營收分別為1.14億元、1.69億元、2.28億元和2.72億元,占潤本總營收的40.88%、38.21%、39.14%和31.82%,主要包括電熱蚊香液和驅蚊噴霧品類。

據中金企信統計數據,我國驅蚊殺蟲市場零售額由2015年的62.09億元增至2022年的104.33億元,預計2024年市場零售額達120.06億元。雖有廣闊的市場空間,但驅蚊并不完全是一門好生意。

據中金企信統計數據,我國驅蚊殺蟲市場零售額由2015年的62.09億元增至2022年的104.33億元,預計2024年市場零售額達120.06億元。雖有廣闊的市場空間,但驅蚊并不完全是一門好生意。

「不二研究」發現,如所有驅蚊類日化企業一樣,潤本面臨著季節性的難題。由于蚊蟲集中出現在夏秋兩季,極端寒冷天氣下,消費者的需求下降,將無可避免地對潤本的業績產生影響。

據招股書顯示,2019-2022年,潤本第二季度的收入分別為1.31億元、2.21億元、2.66億元和3.38億元,占比分別為47.12%、49.87%、45.66%和39.47%;第三季度的收入分別為0.79億、1.28億、1.65億元和2.42億元,收入占比分別為28.29%、28.80%、28.41%和28.32%。

「不二研究」發現,如所有驅蚊類日化企業一樣,潤本面臨著季節性的難題。由于蚊蟲集中出現在夏秋兩季,極端寒冷天氣下,消費者的需求下降,將無可避免地對潤本的業績產生影響。

據招股書顯示,2019-2022年,潤本第二季度的收入分別為1.31億元、2.21億元、2.66億元和3.38億元,占比分別為47.12%、49.87%、45.66%和39.47%;第三季度的收入分別為0.79億、1.28億、1.65億元和2.42億元,收入占比分別為28.29%、28.80%、28.41%和28.32%。

此種情況下,擴充產品矩陣或許是唯一出路。

目前,嬰童護理市場規模在快速擴張。據弗若斯特沙利文數據,中國母嬰護理品市場規模2021年為535億元,預計2026年將達到959億元,2021年至2026年,平均復合年增長率約為12.4%。

迅猛的市場增速下,潤本選擇擴大嬰童護理業務有跡可循。同時,精油產品也成為潤本拓展業務外延的有效手段。報告期內,潤本在嬰童護理和精油產品的布局已有所成效。

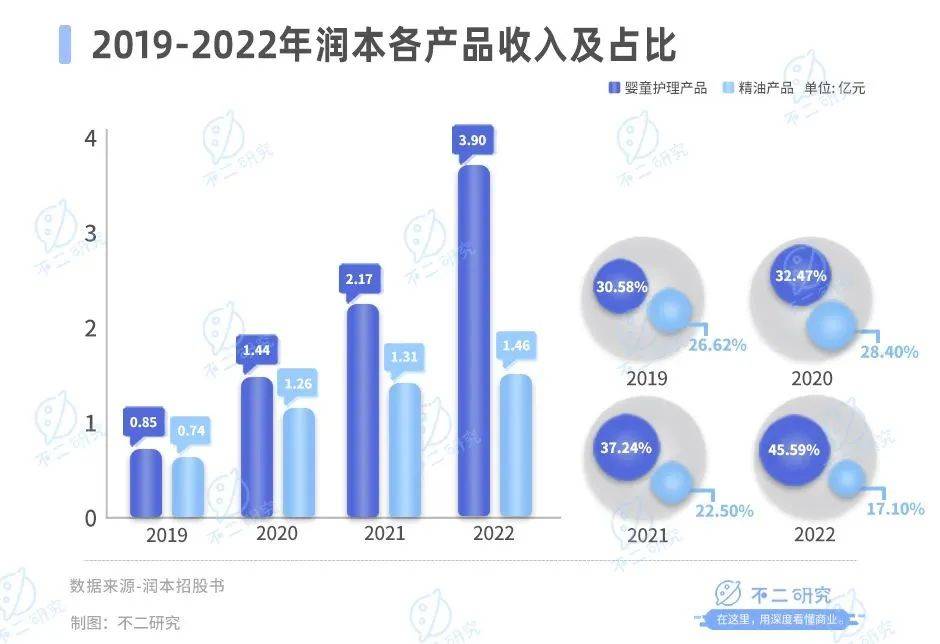

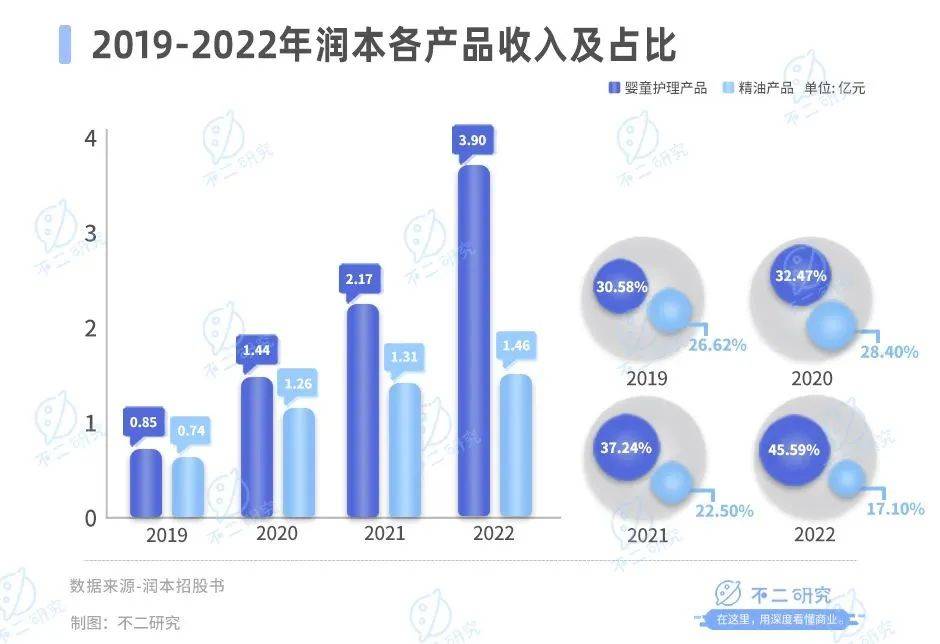

招股書數據顯示,2019-2022年,潤本嬰童護理產品收入分別為0.85億元、1.44億元、2.17億元和3.90億元,占比分別為30.58%、32.47%、37.24%和45.59%;精油產品收入分別為0.74億元、1.26億元、1.31億元和1.46億元,占比則分別為26.62%、28.40%、22.50%和17.10%。從數值上看均處于穩步增長中。

此種情況下,擴充產品矩陣或許是唯一出路。

目前,嬰童護理市場規模在快速擴張。據弗若斯特沙利文數據,中國母嬰護理品市場規模2021年為535億元,預計2026年將達到959億元,2021年至2026年,平均復合年增長率約為12.4%。

迅猛的市場增速下,潤本選擇擴大嬰童護理業務有跡可循。同時,精油產品也成為潤本拓展業務外延的有效手段。報告期內,潤本在嬰童護理和精油產品的布局已有所成效。

招股書數據顯示,2019-2022年,潤本嬰童護理產品收入分別為0.85億元、1.44億元、2.17億元和3.90億元,占比分別為30.58%、32.47%、37.24%和45.59%;精油產品收入分別為0.74億元、1.26億元、1.31億元和1.46億元,占比則分別為26.62%、28.40%、22.50%和17.10%。從數值上看均處于穩步增長中。

「不二研究」發現,2022年潤本的核心業務發生了轉變,嬰童護理產品營收首次超過驅蚊產品,成為潤本的第一大業務板塊。

但是,賽道的切換并不意味著一帆風順。目前,在驅蚊領域,上海家化(600315.SH)的“六神”、朝云集團的“超威”等知名品牌與之競爭,更具知名度優勢。

在嬰童護理領域,國際品牌貝親、強生強敵環繞,國內品牌上海上美的“紅色小象”、上海家化的“啟初”等品牌也已打開市場;在精油領域,水羊股份(300740.SZ)持股阿芙精油,將對潤本造成不小的挑戰。

實際上,轉型是以驅蚊為主業的品牌們不得不面對的難題,朝云集團縱使背靠立白,也選擇發力寵物賽道。潤本嬰童護理產品和精油產品的營收占比不斷擴大,反映出公司正在努力從“單腿走路”變成“多輪驅動”,填平季節性影響。

但事實上,在玩家云集的日化領域,潤本的“斜杠”并不能削減太多競爭壓力。前有標兵、后有追兵,潤本或許只能通過增強產品力和品牌力,從白熱化的競爭格局中撕開突破口。

成立之初,潤本以線下經銷為主;隨著電商蓬勃發展,潤本覓得騰飛的契機。

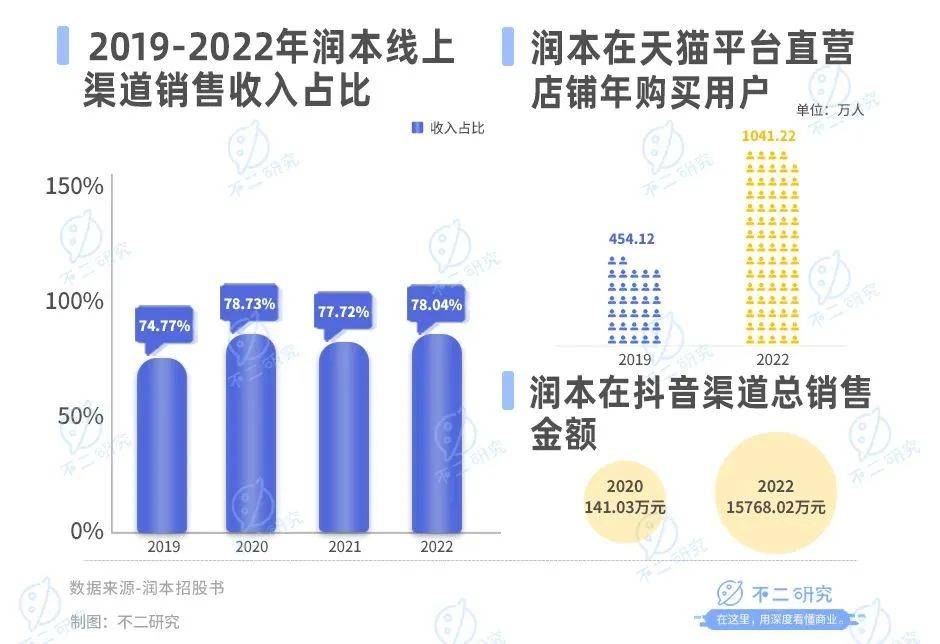

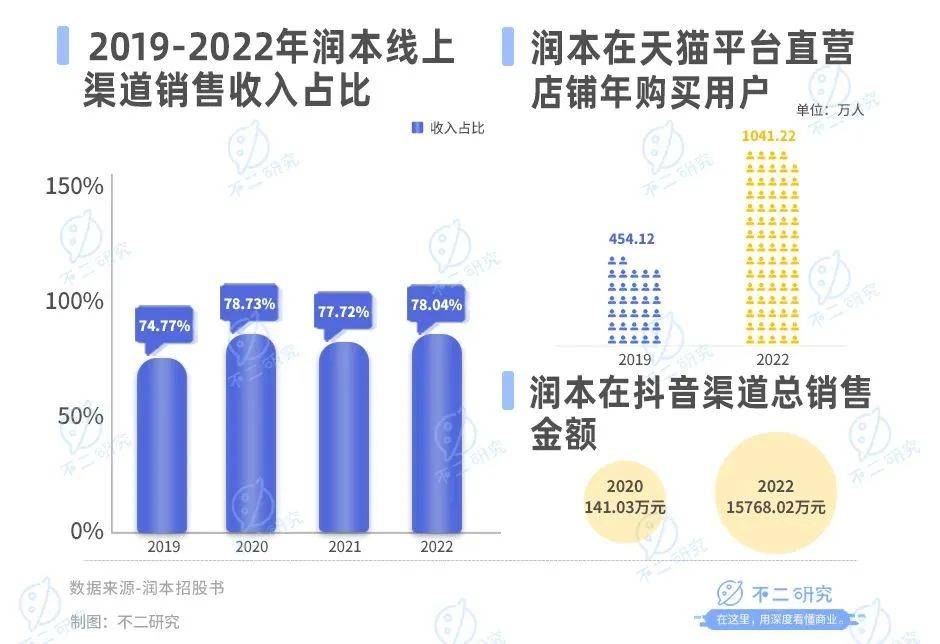

招股書顯示,2019-2022年,來自線上渠道的銷售收入的貢獻分別為74.77%、78.73%、77.72%和78.04%,占比接近八成。

在各大電商平臺,潤本戰績優異。根據招股書,天貓平臺直營店鋪的年購買用戶數由2019年454.12萬人增至2022年1041.22萬人;抖音渠道的總銷售金額從2020年的141.03萬元增至2022年的15768.02萬元;根據京東官方統計數據,2020-2022年,潤本官方旗艦店銷售額連續兩年在“618”活動月中名列母嬰用品之洗護用品Top2。

「不二研究」發現,2022年潤本的核心業務發生了轉變,嬰童護理產品營收首次超過驅蚊產品,成為潤本的第一大業務板塊。

但是,賽道的切換并不意味著一帆風順。目前,在驅蚊領域,上海家化(600315.SH)的“六神”、朝云集團的“超威”等知名品牌與之競爭,更具知名度優勢。

在嬰童護理領域,國際品牌貝親、強生強敵環繞,國內品牌上海上美的“紅色小象”、上海家化的“啟初”等品牌也已打開市場;在精油領域,水羊股份(300740.SZ)持股阿芙精油,將對潤本造成不小的挑戰。

實際上,轉型是以驅蚊為主業的品牌們不得不面對的難題,朝云集團縱使背靠立白,也選擇發力寵物賽道。潤本嬰童護理產品和精油產品的營收占比不斷擴大,反映出公司正在努力從“單腿走路”變成“多輪驅動”,填平季節性影響。

但事實上,在玩家云集的日化領域,潤本的“斜杠”并不能削減太多競爭壓力。前有標兵、后有追兵,潤本或許只能通過增強產品力和品牌力,從白熱化的競爭格局中撕開突破口。

成立之初,潤本以線下經銷為主;隨著電商蓬勃發展,潤本覓得騰飛的契機。

招股書顯示,2019-2022年,來自線上渠道的銷售收入的貢獻分別為74.77%、78.73%、77.72%和78.04%,占比接近八成。

在各大電商平臺,潤本戰績優異。根據招股書,天貓平臺直營店鋪的年購買用戶數由2019年454.12萬人增至2022年1041.22萬人;抖音渠道的總銷售金額從2020年的141.03萬元增至2022年的15768.02萬元;根據京東官方統計數據,2020-2022年,潤本官方旗艦店銷售額連續兩年在“618”活動月中名列母嬰用品之洗護用品Top2。

但硬幣的另一面,是日漸高昂的流量費用。隨著線上競爭日趨激烈,營銷費用有可能進一步蠶食潤本的凈利潤,長期將造成增收不增利的尷尬現象。

招股書顯示,潤本向電商平臺支付的流量推廣、平臺傭金以及技術服務等費用逐年攀升。招股書顯示,2019-2022年,潤本的推廣費分別為0.41億元、0.77億元、1.08億元和1.87億元,占營業收入的比例分別為14.56%、17.42%、18.54%和21.90%,占比逐年提升。

但硬幣的另一面,是日漸高昂的流量費用。隨著線上競爭日趨激烈,營銷費用有可能進一步蠶食潤本的凈利潤,長期將造成增收不增利的尷尬現象。

招股書顯示,潤本向電商平臺支付的流量推廣、平臺傭金以及技術服務等費用逐年攀升。招股書顯示,2019-2022年,潤本的推廣費分別為0.41億元、0.77億元、1.08億元和1.87億元,占營業收入的比例分別為14.56%、17.42%、18.54%和21.90%,占比逐年提升。

線下渠道的受阻,使得潤本對電商平臺的押注“孤注一擲”。盡管潤本表示線下渠道將會是未來的重要布局,但在競爭對手已經搶占了大部分線下市場的背景下,潤本線下渠道的開拓談何容易,需要花費大量時間與財力。

不過值得注意的是,雖然潤本銷售費用不斷增加,但其銷售費用率與同行相比更有優勢。2019-2022年,潤本的銷售費用率分別為27.38%、21.48%、23.09%和27.09%;同行可比上市公司銷售費用率平均值為37.93%、36.93%、36.93%和37.55%,遠高于潤本。

由于研發能力和產品迭代決定了護城河和競爭力,研發投入已成為日化企業的“必卷項”。招股書顯示,潤本股份擁有境內有效專利57項,其中5項發明專利、6項實用新型專利和46項外觀專利。

2019-2022年,潤本先后投入的研發費用分別為781.39萬元、1071.26萬元、1360.16萬元和1951.26萬元,占營業收入的比重從2.80%降至2.28%。在日化巨頭紛紛開設實驗室、苦尋創新點之際,潤本在研發上的投入減速,似成“反卷達人”。

線下渠道的受阻,使得潤本對電商平臺的押注“孤注一擲”。盡管潤本表示線下渠道將會是未來的重要布局,但在競爭對手已經搶占了大部分線下市場的背景下,潤本線下渠道的開拓談何容易,需要花費大量時間與財力。

不過值得注意的是,雖然潤本銷售費用不斷增加,但其銷售費用率與同行相比更有優勢。2019-2022年,潤本的銷售費用率分別為27.38%、21.48%、23.09%和27.09%;同行可比上市公司銷售費用率平均值為37.93%、36.93%、36.93%和37.55%,遠高于潤本。

由于研發能力和產品迭代決定了護城河和競爭力,研發投入已成為日化企業的“必卷項”。招股書顯示,潤本股份擁有境內有效專利57項,其中5項發明專利、6項實用新型專利和46項外觀專利。

2019-2022年,潤本先后投入的研發費用分別為781.39萬元、1071.26萬元、1360.16萬元和1951.26萬元,占營業收入的比重從2.80%降至2.28%。在日化巨頭紛紛開設實驗室、苦尋創新點之際,潤本在研發上的投入減速,似成“反卷達人”。

「不二研究」認為,從產品角度來看,潤本也面臨其他日化企業的困境:同質化嚴重、產品創新不足。在驅蚊領域,潤本除驅蚊噴霧、電熱蚊香液外并無其他產品;在嬰童護理領域,潤本SKU(商品種類)不比專門品牌啟初和強生;在精油領域,潤本僅局限于精油貼、精油手環等香薰用途,對于按摩、護膚等場景還未涉足。

「不二研究」認為,從產品角度來看,潤本也面臨其他日化企業的困境:同質化嚴重、產品創新不足。在驅蚊領域,潤本除驅蚊噴霧、電熱蚊香液外并無其他產品;在嬰童護理領域,潤本SKU(商品種類)不比專門品牌啟初和強生;在精油領域,潤本僅局限于精油貼、精油手環等香薰用途,對于按摩、護膚等場景還未涉足。

▲圖源:潤本官微

在高度雷同的競爭環境中,潤本似乎正不可避免地走入“用概念占領市場、用微創新延展品牌”的窘境。但在線上流量費用愈發高企的當下,營銷費用勢必將擠占研發經費;加之日化企業創新點難覓,同質化競爭已成為潤本短期內難以破解的魔咒。

日化行業從不缺競爭者。

單看驅蚊賽道,就有欖菊、六神等老牌巨頭穩坐江山,也有舶來“網紅”DM、soffell殺出血路。潤本顯然不屬于前兩者,一步一個腳印的成就屬實來之不易。

但在某種程度上,潤本的努力仍然遠遠不夠。目前,潤本主要面臨嬰童護理競爭力不足、過度依賴電商平臺等問題,在「不二研究」看來,盡管潤本嬰童護理產品的收入首次超越驅蚊產品,但在競爭激烈的母嬰市場中,潤本仍陷入“重營銷、輕研發”的困境。

從夏季生意轉向四季生意,潤本能否講好 “嬰童護理第一股”新故事?

本文部分參考資料:

1. 《“一心滅蚊子”的潤本將上市,但冬天它怎么賺錢?》,界面

2. 《潤本生物銷售費用率遠低同行 高管為何借錢給公司逾6000萬元》,中訪網財經

3. 《母嬰驅蚊護理品牌商潤本生物闖關上交所》,福布斯中國

4.《市值破百億,但“嬰童護理第一股”的潤本還任重道遠》,聚美麗外傳

作者 | 若楠 祿存

排版 | Cathy

監制 | Yoda

出品 | 不二研究

▲圖源:潤本官微

在高度雷同的競爭環境中,潤本似乎正不可避免地走入“用概念占領市場、用微創新延展品牌”的窘境。但在線上流量費用愈發高企的當下,營銷費用勢必將擠占研發經費;加之日化企業創新點難覓,同質化競爭已成為潤本短期內難以破解的魔咒。

日化行業從不缺競爭者。

單看驅蚊賽道,就有欖菊、六神等老牌巨頭穩坐江山,也有舶來“網紅”DM、soffell殺出血路。潤本顯然不屬于前兩者,一步一個腳印的成就屬實來之不易。

但在某種程度上,潤本的努力仍然遠遠不夠。目前,潤本主要面臨嬰童護理競爭力不足、過度依賴電商平臺等問題,在「不二研究」看來,盡管潤本嬰童護理產品的收入首次超越驅蚊產品,但在競爭激烈的母嬰市場中,潤本仍陷入“重營銷、輕研發”的困境。

從夏季生意轉向四季生意,潤本能否講好 “嬰童護理第一股”新故事?

本文部分參考資料:

1. 《“一心滅蚊子”的潤本將上市,但冬天它怎么賺錢?》,界面

2. 《潤本生物銷售費用率遠低同行 高管為何借錢給公司逾6000萬元》,中訪網財經

3. 《母嬰驅蚊護理品牌商潤本生物闖關上交所》,福布斯中國

4.《市值破百億,但“嬰童護理第一股”的潤本還任重道遠》,聚美麗外傳

作者 | 若楠 祿存

排版 | Cathy

監制 | Yoda

出品 | 不二研究

「不二研究」據潤本招股書發現:從主營業務收入上看,2022年,潤本嬰童護理業務營收為3.90億元,當期營收占比為45.59%,超過了驅蚊產品的31.82%,成為潤本第一大收入來源。目前,潤本主要面臨嬰童護理競爭力不足、過度依賴電商平臺等問題,在「不二研究」看來,盡管潤本嬰童護理產品的收入首次超越驅蚊產品,但在競爭激烈的母嬰市場中,潤本仍陷入“重營銷、輕研發”的困境;與此同時,由于蚊蟲主要在夏秋兩季集中出現,極端寒冷的天氣導致消費者的需求下降,從而影響潤本驅蚊產品的銷售業績。

潤本是一家多品牌家庭護理產品公司,專注于驅蚊類、個人護理類產品的研發、生產和銷售,目前已形成驅蚊產品、嬰童護理產品、精油產品三大核心產品系列。

「不二研究」據其招股書發現:今年上半年,潤本營收5.79億元,同比增加31.93%;同期,凈利潤為1.19億元,同比增加52.10%。

由于潤本主要依賴電商平臺銷售,在線上流量費用愈發高企的當下,銷售費用勢必將擠占研發費用。2022年,潤本銷售費用是2.32億元,當期營收占比27.09%;而同期潤本的研發費用為1951.26萬元,研發費用率僅為2.28%。

此前4月的一篇舊文中(《再闖“驅蚊第一股”,潤本“帶傷”沖刺IPO》),我們聚焦于潤本驅蚊業務“看天吃飯”,依然帶病闖關IPO。

時至今日,潤本不僅面臨嬰童護理業務缺乏核心競爭力、過度依賴電商平臺銷售等問題,且直面“重營銷輕研發”質疑。

在競爭激烈的母嬰市場中,潤本能否講好“嬰童護理第一股”新故事?由此,「不二研究」更新了4月舊文的部分數據和圖表,以下Enjoy:

「不二研究」據潤本招股書發現:從主營業務收入上看,2022年,潤本嬰童護理業務營收為3.90億元,當期營收占比為45.59%,超過了驅蚊產品的31.82%,成為潤本第一大收入來源。目前,潤本主要面臨嬰童護理競爭力不足、過度依賴電商平臺等問題,在「不二研究」看來,盡管潤本嬰童護理產品的收入首次超越驅蚊產品,但在競爭激烈的母嬰市場中,潤本仍陷入“重營銷、輕研發”的困境;與此同時,由于蚊蟲主要在夏秋兩季集中出現,極端寒冷的天氣導致消費者的需求下降,從而影響潤本驅蚊產品的銷售業績。

潤本是一家多品牌家庭護理產品公司,專注于驅蚊類、個人護理類產品的研發、生產和銷售,目前已形成驅蚊產品、嬰童護理產品、精油產品三大核心產品系列。

「不二研究」據其招股書發現:今年上半年,潤本營收5.79億元,同比增加31.93%;同期,凈利潤為1.19億元,同比增加52.10%。

由于潤本主要依賴電商平臺銷售,在線上流量費用愈發高企的當下,銷售費用勢必將擠占研發費用。2022年,潤本銷售費用是2.32億元,當期營收占比27.09%;而同期潤本的研發費用為1951.26萬元,研發費用率僅為2.28%。

此前4月的一篇舊文中(《再闖“驅蚊第一股”,潤本“帶傷”沖刺IPO》),我們聚焦于潤本驅蚊業務“看天吃飯”,依然帶病闖關IPO。

時至今日,潤本不僅面臨嬰童護理業務缺乏核心競爭力、過度依賴電商平臺銷售等問題,且直面“重營銷輕研發”質疑。

在競爭激烈的母嬰市場中,潤本能否講好“嬰童護理第一股”新故事?由此,「不二研究」更新了4月舊文的部分數據和圖表,以下Enjoy:

▲圖源:潤本官微

招股書顯示,潤本的業績經歷高增長。2019-2022年,潤本營收分別為2.79億元、4.43億元、5.82億元、8.56億元;歸母凈利潤分別為0.36億元、0.95億元、1.21億元和1.60億元。但毛利率水平低于同行均值,并存在關聯方交易、第三方回款等財務硬傷。

「不二研究」認為,雖已取得不錯成績,但潤本短板明顯:驅蚊業務季節性強,斜杠新領域競爭力不足;線上推廣費用高企,研發投入“反內卷”;較少的品類背后,是難以戰勝的同質化魔咒。

隨著營收的增長,2022年,潤本的核心業務發生了轉變,從驅蚊賽道切入嬰童護理賽道,試圖用“大品牌”切入“新品類”。嬰童護理究竟是一門好生意嗎?

潤本的壯大,伴隨著國產驅蚊品牌的崛起。

潤本初創于2006年,是70后趙貴欽夫婦的“夫妻店”。彼時,六神、超威、欖菊等國產驅蚊品牌經過數年發展,已步入跑馬圈地階段;而潤本最初以OEM模式(代工模式)為主,為各品牌“貼牌加工”,后來才推出自有品牌。目前,趙貴欽夫婦合計持有潤本85.38%的股份,是共同實際控制人。

雖起步較遲,但在線上渠道方面,潤本“后來居上”。自2010年開始,潤本就開始轉型線上,先后進駐天貓、京東、抖音等電商平臺。

根據千牛數據和招股書顯示,2019-2022年“潤本”品牌在天貓平臺的蚊香液銷售額占比分別為17.14%、16.42%、18.32%和19.99%,連續四年排名第一。

▲圖源:潤本官微

招股書顯示,潤本的業績經歷高增長。2019-2022年,潤本營收分別為2.79億元、4.43億元、5.82億元、8.56億元;歸母凈利潤分別為0.36億元、0.95億元、1.21億元和1.60億元。但毛利率水平低于同行均值,并存在關聯方交易、第三方回款等財務硬傷。

「不二研究」認為,雖已取得不錯成績,但潤本短板明顯:驅蚊業務季節性強,斜杠新領域競爭力不足;線上推廣費用高企,研發投入“反內卷”;較少的品類背后,是難以戰勝的同質化魔咒。

隨著營收的增長,2022年,潤本的核心業務發生了轉變,從驅蚊賽道切入嬰童護理賽道,試圖用“大品牌”切入“新品類”。嬰童護理究竟是一門好生意嗎?

潤本的壯大,伴隨著國產驅蚊品牌的崛起。

潤本初創于2006年,是70后趙貴欽夫婦的“夫妻店”。彼時,六神、超威、欖菊等國產驅蚊品牌經過數年發展,已步入跑馬圈地階段;而潤本最初以OEM模式(代工模式)為主,為各品牌“貼牌加工”,后來才推出自有品牌。目前,趙貴欽夫婦合計持有潤本85.38%的股份,是共同實際控制人。

雖起步較遲,但在線上渠道方面,潤本“后來居上”。自2010年開始,潤本就開始轉型線上,先后進駐天貓、京東、抖音等電商平臺。

根據千牛數據和招股書顯示,2019-2022年“潤本”品牌在天貓平臺的蚊香液銷售額占比分別為17.14%、16.42%、18.32%和19.99%,連續四年排名第一。

目前,潤本正處于業績的高增長期的尾端。招股書顯示,2019-2022年,潤本營收分別為2.79億元、4.43億元、5.82億元、8.56億元,其中2021年和2022年增長率分別為31.46%和47.08%。

與同行朝云集團相比,潤本的營收體量并不大。根據財報,朝云集團2019-2022年營收分別為13.83億元、17.02億元、17.69億元和14.42億元,遠高于潤本。

潤本的凈利潤面臨增長降速。招股書顯示,2019-2022年,潤本歸母凈利潤分別為0.36億元、0.95億元、1.21億元和1.60億元,其中2021年和2022年增幅達32.23%和27.36%,增速已經有所回落。

目前,潤本正處于業績的高增長期的尾端。招股書顯示,2019-2022年,潤本營收分別為2.79億元、4.43億元、5.82億元、8.56億元,其中2021年和2022年增長率分別為31.46%和47.08%。

與同行朝云集團相比,潤本的營收體量并不大。根據財報,朝云集團2019-2022年營收分別為13.83億元、17.02億元、17.69億元和14.42億元,遠高于潤本。

潤本的凈利潤面臨增長降速。招股書顯示,2019-2022年,潤本歸母凈利潤分別為0.36億元、0.95億元、1.21億元和1.60億元,其中2021年和2022年增幅達32.23%和27.36%,增速已經有所回落。

更令人憂心的是,潤本的毛利率水平較低,顯示出盈利能力上的劣勢。招股書顯示,2019-2022年,潤本的綜合毛利率分別為54.09%、52.53%、53.05%和54.19%;低于行業平均毛利率水平的60.43%、59.32%、59.44%和59.80%。

更令人憂心的是,潤本的毛利率水平較低,顯示出盈利能力上的劣勢。招股書顯示,2019-2022年,潤本的綜合毛利率分別為54.09%、52.53%、53.05%和54.19%;低于行業平均毛利率水平的60.43%、59.32%、59.44%和59.80%。

在財務內控方面,潤本也出現了向關聯方資金拆借、個人賬戶代支費用、第三方回款等不規范現象,或將對其IPO進程造成影響。

招股書顯示,潤本存在大量第三方回款,2019-2022年分別達2186.72萬元、712.46萬元、1003.34萬元和1450.22萬元。第三方回款易使收入確認存疑,從而遭致審查。此外,2019年潤本曾向實際控制人及高管借款共計6687萬元,屬于關聯交易。實控人夫妻還將名下房產出借給潤本,并獲取租金收入。

「不二研究」發現,在2019-2021年內,潤本換了三位財務總監兼董秘,其中兩位任職人員僅出任半年。雖高管離職皆出于“個人原因”,但如此頻繁的人員變動似乎也顯現出潤本作為“夫妻店”的先天不足。

作為驅蚊賽道的后來者,在諸多日化巨頭的包圍下,潤本的成就來之不易。但增長降速卻似乎意味著成長性的逐漸消退。如何持續盈利成為潤本繞不開的話題,財務和管理方面的欠缺更是潤本的“硬傷”。在毛利率不及同行均值的情況下,潤本很難保證日后不陷入增長陷阱。

從主營業務看,潤本的三大業務線為驅蚊產品、嬰童護理產品和精油產品三大系列。其中,驅蚊產品曾是潤本的營收支柱。

招股書數據顯示,2019-2022年,驅蚊產品貢獻營收分別為1.14億元、1.69億元、2.28億元和2.72億元,占潤本總營收的40.88%、38.21%、39.14%和31.82%,主要包括電熱蚊香液和驅蚊噴霧品類。

在財務內控方面,潤本也出現了向關聯方資金拆借、個人賬戶代支費用、第三方回款等不規范現象,或將對其IPO進程造成影響。

招股書顯示,潤本存在大量第三方回款,2019-2022年分別達2186.72萬元、712.46萬元、1003.34萬元和1450.22萬元。第三方回款易使收入確認存疑,從而遭致審查。此外,2019年潤本曾向實際控制人及高管借款共計6687萬元,屬于關聯交易。實控人夫妻還將名下房產出借給潤本,并獲取租金收入。

「不二研究」發現,在2019-2021年內,潤本換了三位財務總監兼董秘,其中兩位任職人員僅出任半年。雖高管離職皆出于“個人原因”,但如此頻繁的人員變動似乎也顯現出潤本作為“夫妻店”的先天不足。

作為驅蚊賽道的后來者,在諸多日化巨頭的包圍下,潤本的成就來之不易。但增長降速卻似乎意味著成長性的逐漸消退。如何持續盈利成為潤本繞不開的話題,財務和管理方面的欠缺更是潤本的“硬傷”。在毛利率不及同行均值的情況下,潤本很難保證日后不陷入增長陷阱。

從主營業務看,潤本的三大業務線為驅蚊產品、嬰童護理產品和精油產品三大系列。其中,驅蚊產品曾是潤本的營收支柱。

招股書數據顯示,2019-2022年,驅蚊產品貢獻營收分別為1.14億元、1.69億元、2.28億元和2.72億元,占潤本總營收的40.88%、38.21%、39.14%和31.82%,主要包括電熱蚊香液和驅蚊噴霧品類。

據中金企信統計數據,我國驅蚊殺蟲市場零售額由2015年的62.09億元增至2022年的104.33億元,預計2024年市場零售額達120.06億元。雖有廣闊的市場空間,但驅蚊并不完全是一門好生意。

據中金企信統計數據,我國驅蚊殺蟲市場零售額由2015年的62.09億元增至2022年的104.33億元,預計2024年市場零售額達120.06億元。雖有廣闊的市場空間,但驅蚊并不完全是一門好生意。

「不二研究」發現,如所有驅蚊類日化企業一樣,潤本面臨著季節性的難題。由于蚊蟲集中出現在夏秋兩季,極端寒冷天氣下,消費者的需求下降,將無可避免地對潤本的業績產生影響。

據招股書顯示,2019-2022年,潤本第二季度的收入分別為1.31億元、2.21億元、2.66億元和3.38億元,占比分別為47.12%、49.87%、45.66%和39.47%;第三季度的收入分別為0.79億、1.28億、1.65億元和2.42億元,收入占比分別為28.29%、28.80%、28.41%和28.32%。

「不二研究」發現,如所有驅蚊類日化企業一樣,潤本面臨著季節性的難題。由于蚊蟲集中出現在夏秋兩季,極端寒冷天氣下,消費者的需求下降,將無可避免地對潤本的業績產生影響。

據招股書顯示,2019-2022年,潤本第二季度的收入分別為1.31億元、2.21億元、2.66億元和3.38億元,占比分別為47.12%、49.87%、45.66%和39.47%;第三季度的收入分別為0.79億、1.28億、1.65億元和2.42億元,收入占比分別為28.29%、28.80%、28.41%和28.32%。

此種情況下,擴充產品矩陣或許是唯一出路。

目前,嬰童護理市場規模在快速擴張。據弗若斯特沙利文數據,中國母嬰護理品市場規模2021年為535億元,預計2026年將達到959億元,2021年至2026年,平均復合年增長率約為12.4%。

迅猛的市場增速下,潤本選擇擴大嬰童護理業務有跡可循。同時,精油產品也成為潤本拓展業務外延的有效手段。報告期內,潤本在嬰童護理和精油產品的布局已有所成效。

招股書數據顯示,2019-2022年,潤本嬰童護理產品收入分別為0.85億元、1.44億元、2.17億元和3.90億元,占比分別為30.58%、32.47%、37.24%和45.59%;精油產品收入分別為0.74億元、1.26億元、1.31億元和1.46億元,占比則分別為26.62%、28.40%、22.50%和17.10%。從數值上看均處于穩步增長中。

此種情況下,擴充產品矩陣或許是唯一出路。

目前,嬰童護理市場規模在快速擴張。據弗若斯特沙利文數據,中國母嬰護理品市場規模2021年為535億元,預計2026年將達到959億元,2021年至2026年,平均復合年增長率約為12.4%。

迅猛的市場增速下,潤本選擇擴大嬰童護理業務有跡可循。同時,精油產品也成為潤本拓展業務外延的有效手段。報告期內,潤本在嬰童護理和精油產品的布局已有所成效。

招股書數據顯示,2019-2022年,潤本嬰童護理產品收入分別為0.85億元、1.44億元、2.17億元和3.90億元,占比分別為30.58%、32.47%、37.24%和45.59%;精油產品收入分別為0.74億元、1.26億元、1.31億元和1.46億元,占比則分別為26.62%、28.40%、22.50%和17.10%。從數值上看均處于穩步增長中。

「不二研究」發現,2022年潤本的核心業務發生了轉變,嬰童護理產品營收首次超過驅蚊產品,成為潤本的第一大業務板塊。

但是,賽道的切換并不意味著一帆風順。目前,在驅蚊領域,上海家化(600315.SH)的“六神”、朝云集團的“超威”等知名品牌與之競爭,更具知名度優勢。

在嬰童護理領域,國際品牌貝親、強生強敵環繞,國內品牌上海上美的“紅色小象”、上海家化的“啟初”等品牌也已打開市場;在精油領域,水羊股份(300740.SZ)持股阿芙精油,將對潤本造成不小的挑戰。

實際上,轉型是以驅蚊為主業的品牌們不得不面對的難題,朝云集團縱使背靠立白,也選擇發力寵物賽道。潤本嬰童護理產品和精油產品的營收占比不斷擴大,反映出公司正在努力從“單腿走路”變成“多輪驅動”,填平季節性影響。

但事實上,在玩家云集的日化領域,潤本的“斜杠”并不能削減太多競爭壓力。前有標兵、后有追兵,潤本或許只能通過增強產品力和品牌力,從白熱化的競爭格局中撕開突破口。

成立之初,潤本以線下經銷為主;隨著電商蓬勃發展,潤本覓得騰飛的契機。

招股書顯示,2019-2022年,來自線上渠道的銷售收入的貢獻分別為74.77%、78.73%、77.72%和78.04%,占比接近八成。

在各大電商平臺,潤本戰績優異。根據招股書,天貓平臺直營店鋪的年購買用戶數由2019年454.12萬人增至2022年1041.22萬人;抖音渠道的總銷售金額從2020年的141.03萬元增至2022年的15768.02萬元;根據京東官方統計數據,2020-2022年,潤本官方旗艦店銷售額連續兩年在“618”活動月中名列母嬰用品之洗護用品Top2。

「不二研究」發現,2022年潤本的核心業務發生了轉變,嬰童護理產品營收首次超過驅蚊產品,成為潤本的第一大業務板塊。

但是,賽道的切換并不意味著一帆風順。目前,在驅蚊領域,上海家化(600315.SH)的“六神”、朝云集團的“超威”等知名品牌與之競爭,更具知名度優勢。

在嬰童護理領域,國際品牌貝親、強生強敵環繞,國內品牌上海上美的“紅色小象”、上海家化的“啟初”等品牌也已打開市場;在精油領域,水羊股份(300740.SZ)持股阿芙精油,將對潤本造成不小的挑戰。

實際上,轉型是以驅蚊為主業的品牌們不得不面對的難題,朝云集團縱使背靠立白,也選擇發力寵物賽道。潤本嬰童護理產品和精油產品的營收占比不斷擴大,反映出公司正在努力從“單腿走路”變成“多輪驅動”,填平季節性影響。

但事實上,在玩家云集的日化領域,潤本的“斜杠”并不能削減太多競爭壓力。前有標兵、后有追兵,潤本或許只能通過增強產品力和品牌力,從白熱化的競爭格局中撕開突破口。

成立之初,潤本以線下經銷為主;隨著電商蓬勃發展,潤本覓得騰飛的契機。

招股書顯示,2019-2022年,來自線上渠道的銷售收入的貢獻分別為74.77%、78.73%、77.72%和78.04%,占比接近八成。

在各大電商平臺,潤本戰績優異。根據招股書,天貓平臺直營店鋪的年購買用戶數由2019年454.12萬人增至2022年1041.22萬人;抖音渠道的總銷售金額從2020年的141.03萬元增至2022年的15768.02萬元;根據京東官方統計數據,2020-2022年,潤本官方旗艦店銷售額連續兩年在“618”活動月中名列母嬰用品之洗護用品Top2。

但硬幣的另一面,是日漸高昂的流量費用。隨著線上競爭日趨激烈,營銷費用有可能進一步蠶食潤本的凈利潤,長期將造成增收不增利的尷尬現象。

招股書顯示,潤本向電商平臺支付的流量推廣、平臺傭金以及技術服務等費用逐年攀升。招股書顯示,2019-2022年,潤本的推廣費分別為0.41億元、0.77億元、1.08億元和1.87億元,占營業收入的比例分別為14.56%、17.42%、18.54%和21.90%,占比逐年提升。

但硬幣的另一面,是日漸高昂的流量費用。隨著線上競爭日趨激烈,營銷費用有可能進一步蠶食潤本的凈利潤,長期將造成增收不增利的尷尬現象。

招股書顯示,潤本向電商平臺支付的流量推廣、平臺傭金以及技術服務等費用逐年攀升。招股書顯示,2019-2022年,潤本的推廣費分別為0.41億元、0.77億元、1.08億元和1.87億元,占營業收入的比例分別為14.56%、17.42%、18.54%和21.90%,占比逐年提升。

線下渠道的受阻,使得潤本對電商平臺的押注“孤注一擲”。盡管潤本表示線下渠道將會是未來的重要布局,但在競爭對手已經搶占了大部分線下市場的背景下,潤本線下渠道的開拓談何容易,需要花費大量時間與財力。

不過值得注意的是,雖然潤本銷售費用不斷增加,但其銷售費用率與同行相比更有優勢。2019-2022年,潤本的銷售費用率分別為27.38%、21.48%、23.09%和27.09%;同行可比上市公司銷售費用率平均值為37.93%、36.93%、36.93%和37.55%,遠高于潤本。

由于研發能力和產品迭代決定了護城河和競爭力,研發投入已成為日化企業的“必卷項”。招股書顯示,潤本股份擁有境內有效專利57項,其中5項發明專利、6項實用新型專利和46項外觀專利。

2019-2022年,潤本先后投入的研發費用分別為781.39萬元、1071.26萬元、1360.16萬元和1951.26萬元,占營業收入的比重從2.80%降至2.28%。在日化巨頭紛紛開設實驗室、苦尋創新點之際,潤本在研發上的投入減速,似成“反卷達人”。

線下渠道的受阻,使得潤本對電商平臺的押注“孤注一擲”。盡管潤本表示線下渠道將會是未來的重要布局,但在競爭對手已經搶占了大部分線下市場的背景下,潤本線下渠道的開拓談何容易,需要花費大量時間與財力。

不過值得注意的是,雖然潤本銷售費用不斷增加,但其銷售費用率與同行相比更有優勢。2019-2022年,潤本的銷售費用率分別為27.38%、21.48%、23.09%和27.09%;同行可比上市公司銷售費用率平均值為37.93%、36.93%、36.93%和37.55%,遠高于潤本。

由于研發能力和產品迭代決定了護城河和競爭力,研發投入已成為日化企業的“必卷項”。招股書顯示,潤本股份擁有境內有效專利57項,其中5項發明專利、6項實用新型專利和46項外觀專利。

2019-2022年,潤本先后投入的研發費用分別為781.39萬元、1071.26萬元、1360.16萬元和1951.26萬元,占營業收入的比重從2.80%降至2.28%。在日化巨頭紛紛開設實驗室、苦尋創新點之際,潤本在研發上的投入減速,似成“反卷達人”。

「不二研究」認為,從產品角度來看,潤本也面臨其他日化企業的困境:同質化嚴重、產品創新不足。在驅蚊領域,潤本除驅蚊噴霧、電熱蚊香液外并無其他產品;在嬰童護理領域,潤本SKU(商品種類)不比專門品牌啟初和強生;在精油領域,潤本僅局限于精油貼、精油手環等香薰用途,對于按摩、護膚等場景還未涉足。

「不二研究」認為,從產品角度來看,潤本也面臨其他日化企業的困境:同質化嚴重、產品創新不足。在驅蚊領域,潤本除驅蚊噴霧、電熱蚊香液外并無其他產品;在嬰童護理領域,潤本SKU(商品種類)不比專門品牌啟初和強生;在精油領域,潤本僅局限于精油貼、精油手環等香薰用途,對于按摩、護膚等場景還未涉足。

▲圖源:潤本官微

在高度雷同的競爭環境中,潤本似乎正不可避免地走入“用概念占領市場、用微創新延展品牌”的窘境。但在線上流量費用愈發高企的當下,營銷費用勢必將擠占研發經費;加之日化企業創新點難覓,同質化競爭已成為潤本短期內難以破解的魔咒。

日化行業從不缺競爭者。

單看驅蚊賽道,就有欖菊、六神等老牌巨頭穩坐江山,也有舶來“網紅”DM、soffell殺出血路。潤本顯然不屬于前兩者,一步一個腳印的成就屬實來之不易。

但在某種程度上,潤本的努力仍然遠遠不夠。目前,潤本主要面臨嬰童護理競爭力不足、過度依賴電商平臺等問題,在「不二研究」看來,盡管潤本嬰童護理產品的收入首次超越驅蚊產品,但在競爭激烈的母嬰市場中,潤本仍陷入“重營銷、輕研發”的困境。

從夏季生意轉向四季生意,潤本能否講好 “嬰童護理第一股”新故事?

本文部分參考資料:

1. 《“一心滅蚊子”的潤本將上市,但冬天它怎么賺錢?》,界面

2. 《潤本生物銷售費用率遠低同行 高管為何借錢給公司逾6000萬元》,中訪網財經

3. 《母嬰驅蚊護理品牌商潤本生物闖關上交所》,福布斯中國

4.《市值破百億,但“嬰童護理第一股”的潤本還任重道遠》,聚美麗外傳

作者 | 若楠 祿存

排版 | Cathy

監制 | Yoda

出品 | 不二研究

▲圖源:潤本官微

在高度雷同的競爭環境中,潤本似乎正不可避免地走入“用概念占領市場、用微創新延展品牌”的窘境。但在線上流量費用愈發高企的當下,營銷費用勢必將擠占研發經費;加之日化企業創新點難覓,同質化競爭已成為潤本短期內難以破解的魔咒。

日化行業從不缺競爭者。

單看驅蚊賽道,就有欖菊、六神等老牌巨頭穩坐江山,也有舶來“網紅”DM、soffell殺出血路。潤本顯然不屬于前兩者,一步一個腳印的成就屬實來之不易。

但在某種程度上,潤本的努力仍然遠遠不夠。目前,潤本主要面臨嬰童護理競爭力不足、過度依賴電商平臺等問題,在「不二研究」看來,盡管潤本嬰童護理產品的收入首次超越驅蚊產品,但在競爭激烈的母嬰市場中,潤本仍陷入“重營銷、輕研發”的困境。

從夏季生意轉向四季生意,潤本能否講好 “嬰童護理第一股”新故事?

本文部分參考資料:

1. 《“一心滅蚊子”的潤本將上市,但冬天它怎么賺錢?》,界面

2. 《潤本生物銷售費用率遠低同行 高管為何借錢給公司逾6000萬元》,中訪網財經

3. 《母嬰驅蚊護理品牌商潤本生物闖關上交所》,福布斯中國

4.《市值破百億,但“嬰童護理第一股”的潤本還任重道遠》,聚美麗外傳

作者 | 若楠 祿存

排版 | Cathy

監制 | Yoda

出品 | 不二研究

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。