誰拖累了7.7萬億元民生銀行?快訊

“可以預(yù)見的是,歷史舊賬的處置和經(jīng)營業(yè)績的破局,依舊是新任者未來工作的重中之重。”

“可以預(yù)見的是,歷史舊賬的處置和經(jīng)營業(yè)績的破局,依舊是新任者未來工作的重中之重。”

楚小強(qiáng)丨文

舊賬,始終是橫在民生銀行心頭的傷。

近期,公布兩位副行長任職資格獲準(zhǔn)之余,民生銀行還對外披露了一起官司——其已將“泛海系”及泛海集團(tuán)掌舵人盧志強(qiáng)告上法庭,涉案借款本金接近55億元。

泛海集團(tuán)作為民生銀行主要股東,雙方早在一年前就“撕破了臉”。當(dāng)時(shí),民生銀行向盧志強(qiáng)及“泛海系”企業(yè)的追債本金規(guī)模就已高達(dá)70億元。

與“泛海系”之間的巨額借款糾紛,無疑暴露了民生銀行貸款方面的風(fēng)險(xiǎn)敞口。疊加房地產(chǎn)業(yè)的調(diào)整與銀行業(yè)息差不斷收窄,民生銀行的盈利狀況受到嚴(yán)重影響,凈利潤一度退回10年前水平。

曾幾何時(shí),民生銀行被外界冠以“小微之王”,一度是除招行之外存在感最強(qiáng)的股份銀行。如今光環(huán)日漸暗淡,民生銀行也積極求變,正努力走出往日陰霾。

該行不僅持續(xù)加大風(fēng)控及不良資產(chǎn)處置力度,近期還頻頻調(diào)整管理團(tuán)隊(duì)并輸入新血液。就在聘任兩名副行長之前,出身建設(shè)銀行的“老將”王曉永走馬上任新行長。對此,山海新財(cái)經(jīng)聯(lián)系民生銀行了解公司經(jīng)營及人事調(diào)整情況,但截至發(fā)稿未獲回復(fù)。

01

與股東對簿公堂

作為“首家民營股份銀行”,民生銀行也曾風(fēng)光無兩。

1996年,民生銀行在北京掛牌成立,股東陣容包括泛海系、新希望系、巨人投資、東方系等諸多民企巨頭,背后分別對應(yīng)盧志強(qiáng)、劉永好、史玉柱、張宏偉等資本大佬。

4年后,民生銀行一舉登上上交所主板,后又于2009年在港交所上市,成為橫跨“A+H”兩地上市的股份行。后憑借在小微領(lǐng)域的服務(wù)成果,一度被外界冠以“小微之王”的稱號(hào)。

然而,隨著時(shí)間推移,民生銀行近年來逐漸在股份行中掉隊(duì),頭上的光環(huán)也日漸暗淡,甚至淪落到與自家股東“對簿公堂”追討欠款的地步。

就在5月10日,民生銀行公布向股東“泛海系”討債的消息。由于在2019年至2020年間欠下合計(jì)近55億元借款本金未還,民生銀行將泛海控股、泛海集團(tuán)等一眾“泛海系”公司及實(shí)控人盧志強(qiáng)告上法庭。

對民生銀行來說,“泛海系”始終是個(gè)特別的存在,不單單是債務(wù)人,也是主要股東,更是早期公司成立時(shí)的發(fā)起人。“泛海系”實(shí)控人盧志強(qiáng)也長期在該行擔(dān)任副董事長、非執(zhí)行董事職務(wù)。

雙方“對簿公堂”,將“泛海系”在民生銀行的“爛賬”再度曝光于公眾視野。早在一年前,“泛海系”公司和盧志強(qiáng)就被民生銀行告上法庭,彼時(shí)追債本金達(dá)70億元。

判決落地后,因陷入債務(wù)危機(jī)的“泛海系”及盧志強(qiáng)無力給付,民生銀行向法院申請了強(qiáng)制執(zhí)行。

目前,泥足深陷的“泛海系”,僅泛海控股及泛海集團(tuán)的被執(zhí)行總金額就合計(jì)接近490億元,對民生銀行的巨額欠款已然力不從心。

不過,作為貸款方的民生銀行,兩次向“泛海系”訴訟討債涉及的本金和利息遠(yuǎn)遠(yuǎn)超過了百億元。

這是什么概念?

2023年,民生銀行的凈利潤為358億元。“泛海系”逾期未還的欠款顯然占到了該行一年凈利潤的3成左右。

02

房地產(chǎn)不良雙升

發(fā)生糾紛的債務(wù)只不過是其中一角。

數(shù)據(jù)顯示,截至2023年末,泛海集團(tuán)及其關(guān)聯(lián)企業(yè)在民生銀行的貸款余額仍高達(dá)187.26億元,規(guī)模僅次于第一大股東大家保險(xiǎn)(269億元)。

2020年末至2022年末,“泛海系”一度是民生銀行貸款規(guī)模最大的關(guān)聯(lián)方,貸款余額更是連續(xù)3年超過210億元。

作為泛海集團(tuán)旗下曾經(jīng)的上市主體,泛海控股(已退市)早已實(shí)質(zhì)性違約。2023年前三季度,泛海控股賬上的貨幣資金僅為16億元,而一年內(nèi)到期的短期借款卻高達(dá)56億元,償債能力非常嚴(yán)峻。

在此狀況下,民生銀行在“泛海系”身上的超187億元貸款,已存在嚴(yán)重的減值風(fēng)險(xiǎn),尤其涉及房地產(chǎn)領(lǐng)域。

5月10日公布的追債對象中,除了泛海控股和泛海集團(tuán),泛海不動(dòng)產(chǎn)投資、星火房地產(chǎn)、泛海建設(shè)青島、深圳泛海置業(yè)等“泛海系”地產(chǎn)公司均在民生銀行的被告之列。

更為嚴(yán)峻的是,除了股東“泛海系”,民生銀行在恒大身上的貸款也不少。據(jù)此前曝光的恒大欠債名單顯示,截至2020年6月末,恒大對民生銀行的欠款高達(dá)293億元,在86家金融機(jī)構(gòu)中位居首位。

近年來,先后出險(xiǎn)的陽光城、金科、藍(lán)光發(fā)展等房企,也都是民生銀行的戰(zhàn)略合作伙伴。這些房企陷入債務(wù)危機(jī)后,體現(xiàn)在民生銀行的資產(chǎn)質(zhì)量上,就是房地產(chǎn)業(yè)不良貸款及不良率連年攀升。

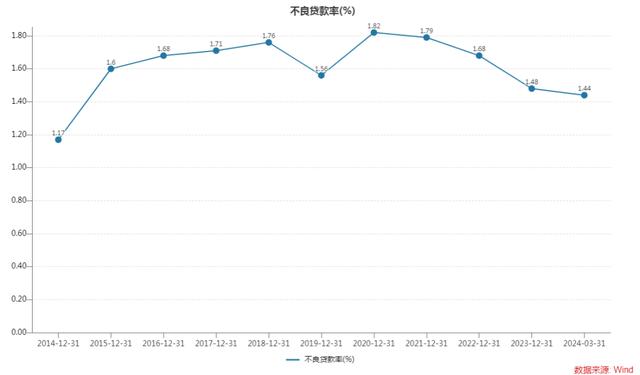

2020年末至2023年末,民生銀行房地產(chǎn)業(yè)不良貸款余額分別為30.4億元、95.74億元、155.45億元、170.38億元,對應(yīng)的不良率分別為0.69%、2.66%、4.28%、4.92%。

衡量房地產(chǎn)領(lǐng)域資產(chǎn)質(zhì)量的兩大指標(biāo),均已連續(xù)3年出現(xiàn)“雙升”局面。

03

業(yè)績顯露疲態(tài)

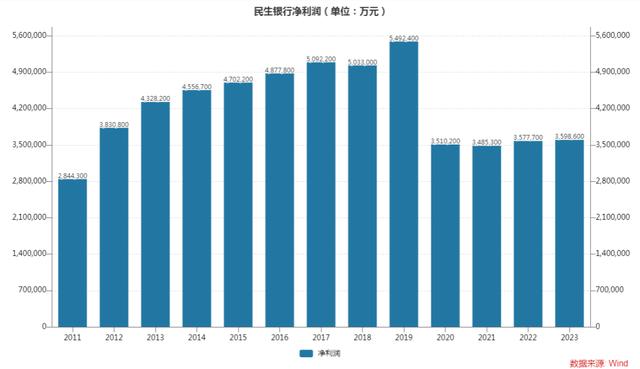

時(shí)間退回到2013年,民生銀行是除招商銀行之外最有存在感的股份行,不僅當(dāng)年總市值超越招商銀行位居股份行之首,營收和凈利潤的規(guī)模也是緊隨其后,與之相差不過百億元左右。

然而,隨著時(shí)間推移,10年之后的招商銀行凈利潤直逼1500億元關(guān)口,但民生銀行凈利潤卻變成了不及對方“零頭”。與自己相比,民生銀行的凈利潤也不及10年前的水平。

追溯背后緣由,和貸款業(yè)務(wù)方面的巨大風(fēng)險(xiǎn)敞口不無關(guān)系。

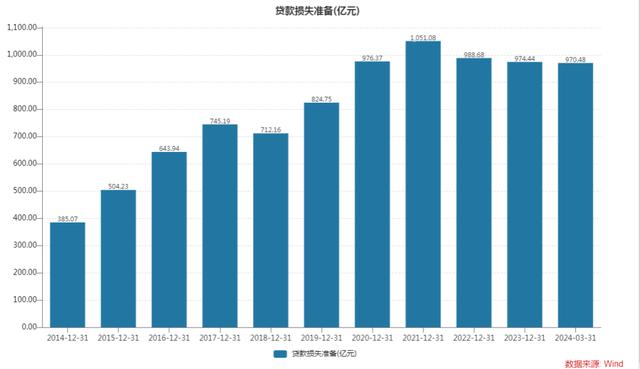

在房企風(fēng)險(xiǎn)集中暴露的2020年,民生銀行貸款損失準(zhǔn)備較上年大幅增長18%至976.37億元;次年更是突破千億元級(jí)別,達(dá)到峰值1051.08億元;同期該行不良貸款也達(dá)到峰值,為723.38億元。

對應(yīng)在凈利潤的變化上,2019年,民生銀行尚實(shí)現(xiàn)凈利潤549.24億元,但2020年驟降至351.02億元,同比下降36%,降幅在A股所有上市銀行中墊底。

自此之后,民生銀行“元?dú)獯髠保瑑衾麧櫼恢痹?50億元這一量級(jí)上下波動(dòng),甚至不及2012年的盈利水平。

最新的財(cái)務(wù)數(shù)據(jù)顯示,2024年一季度,民生銀行期末總資產(chǎn)77275億元,實(shí)現(xiàn)營業(yè)收入為342.73億元,同比減少6.8%;歸屬上市公司股東的凈利潤134.31億元,同比減少5.63%。業(yè)績呈現(xiàn)“雙降”趨勢。

面對經(jīng)營業(yè)績下滑以及資產(chǎn)質(zhì)量壓力,民生銀行也在積極求變。該行加緊處理不良資產(chǎn)的同時(shí),管理層成員也出現(xiàn)“大換血”。

從2023年年報(bào)中得知,民生銀行累計(jì)清收處置不良貸款699.26億元,全年收回已核銷資產(chǎn)101.12億元,同比增長22%。期末公司整體不良貸款率1.48%,比上年末下降0.2個(gè)百分點(diǎn),且已連續(xù)三年下降。

“民生銀行已順利完成不良及問題資產(chǎn)清收處置三年規(guī)劃目標(biāo),三年處置近4000億元,存量不良及問題資產(chǎn)得到較好處置,資產(chǎn)質(zhì)量持續(xù)穩(wěn)固向好。” 民生銀行董事長高迎欣在業(yè)績發(fā)布會(huì)上表示。

今年3月,民生銀行行長鄭萬春及副行長袁桂軍辭職,出身建設(shè)銀行的“老將”王曉永接棒鄭萬春擔(dān)任民生銀行新一任行長。同時(shí),民生銀行聘任張俊潼、黃紅日為該行副行長,從此經(jīng)營團(tuán)隊(duì)形成“一正五副”格局。

王曉永在風(fēng)控方面頗有經(jīng)驗(yàn),在建設(shè)銀行履職20年多年,先后任職于建設(shè)銀行審計(jì)部、風(fēng)險(xiǎn)與內(nèi)控管理委員會(huì)辦公室、風(fēng)險(xiǎn)管理部。

日前,兩位副行長張俊潼、黃紅日的任職資格也已獲得監(jiān)管部門核準(zhǔn)。新鮮血液加入民生銀行管理團(tuán)隊(duì)后,可以預(yù)見的是,歷史舊賬的處置和經(jīng)營業(yè)績的破局,依舊是他們未來工作的重中之重。

“囿于經(jīng)濟(jì)結(jié)構(gòu)轉(zhuǎn)型重組和房地產(chǎn)板塊還未明顯復(fù)蘇,民生銀行資產(chǎn)質(zhì)量仍然面臨壓力。下一步,將提升風(fēng)險(xiǎn)管控的主動(dòng)性,加強(qiáng)風(fēng)險(xiǎn)排查和預(yù)警,加強(qiáng)高風(fēng)險(xiǎn)領(lǐng)域的不良資產(chǎn)處置。”副行長黃紅日在民生銀行業(yè)績會(huì)上表示。

1.TMT觀察網(wǎng)遵循行業(yè)規(guī)范,任何轉(zhuǎn)載的稿件都會(huì)明確標(biāo)注作者和來源;

2.TMT觀察網(wǎng)的原創(chuàng)文章,請轉(zhuǎn)載時(shí)務(wù)必注明文章作者和"來源:TMT觀察網(wǎng)",不尊重原創(chuàng)的行為TMT觀察網(wǎng)或?qū)⒆肪控?zé)任;

3.作者投稿可能會(huì)經(jīng)TMT觀察網(wǎng)編輯修改或補(bǔ)充。