伊利忙著跨界,背后是“增長焦慮”快訊

?連續兩個季度業績下滑后,伊利的跨界步伐更著急了。剩下不到半年時間、至少還有300多億的差距,它能否按計劃成為“全球乳企前三”?

連續兩個季度業績下滑后,伊利的跨界步伐更著急了。剩下不到半年時間、至少還有300多億的差距,它能否按計劃成為“全球乳企前三”?

本文由鎂經原創發布

作者:郭俊宇

編輯:王大鎂

今年上半年,伊利忙著跨界。

上個月,伊利高調宣布進入奶啤市場,跟一群體量遠不如它的小企業爭奪市場。

此外,它還加入了競爭白熱化的“千茶大戰”,跟農夫山泉、康師傅等傳統飲料巨頭同臺競技。

在乳制品行業正遭遇寒冬的情況下,伊利的跨界步伐,似乎走得更急了,背后是伊利的增長焦慮。

一邊是它的基本盤液態奶增長幾乎陷入停滯,一邊是距離成為“全球乳企前三”至少還差300多億的銷售額,時間卻僅剩下不到半年了。

乳業一哥,頻頻跨界

今年上半年,乳制品行業面臨著巨大的動銷壓力,不僅中小乳企的日子不好過,就算是伊利、蒙牛這類巨頭也難逃業績下滑的命運,伊利營收罕見連續兩個季度出現負增長。

在此背景下,上半年伊利頻頻跨界。不管是小眾市場,還是競爭激烈的紅海市場,伊利都想著分一杯羹。

6月份,伊利以巨頭姿態闖進了一個小眾市場。

在6月25日舉行的全球乳業大會上,伊利推出全新產品“暢意100%奶啤”。奶啤源自新疆,是以乳制品作為主要原料,再加上麥芽、啤酒花,經乳酸菌發酵而成,屬于發酵乳酸菌飲料。

據了解,伊利暢意100%奶啤線下首先在西南地區鋪貨,覆蓋餐飲、便利店、校園場景等渠道。在線上,淘寶、京東、拼多多等平臺已有幾家品牌授權專賣店在銷售該產品。

伊利入局奶啤賽道,就像是一條“大鯰魚”闖進了一個“小池塘”中。

在伊利入場前,奶啤市場最大的玩家是新疆天潤乳業(600419.SH)。從2020年開始,天潤乳業就將奶啤確定為重點推廣品類,想借此來擴張疆外市場。

天潤乳業曾對媒體透露,2021年奶啤占天潤乳制品銷售收入約10%。當年天潤乳業營收為21.09億元,據此估算,天潤奶啤收入約2.1億元。近兩年,天潤乳業沒再透露奶啤銷量。

除了天潤乳業,如麥趣爾、西部牧業、新農開發、海倫斯等企業都推出了奶啤產品,不過,都是一些體量不大的玩家。

從價格上來看,伊利暢意100%奶啤更貴些。在京東上,同樣的規格,暢意100%奶啤平均6元/瓶(300ml),而天潤奶啤每瓶價格約為4.25元(300ml)。天潤從2013年就開始做奶啤,許多消費者都是從天潤開始認識奶啤,而伊利才剛開始。伊利這條“鯰魚”能不能攪動奶啤市場還很難說。

除了奶啤市場,伊利還加入了另一場更為激烈的“混戰”。

今年夏天,無糖茶賽道上演了一場“千茶大戰”。不僅有農夫山泉(東方樹葉)、三得利等老牌企業,還有元氣森林、果子熟了等新銳品牌。今年以來,康師傅、大窯、統一、可口可樂、青島啤酒、娃哈哈等跨界玩家也紛紛加入無糖茶的“混戰”之中。

激烈競爭背后是無糖茶市場的高速增長。尼爾森發布的《2024中國飲料行業趨勢與展望》顯示,2023年無糖飲料市場規模達到241億元,其中無糖即飲茶占比達到49%,市場規模增速達到110%,遠超全國飲料市場規模6%的同比增速和即飲茶19%的同比增速。

各大品牌都想在無糖茶市場占據一席之地。伊利在無糖茶賽道的布局不算太晚,2022年伊利就推出過0糖果茶“茶與茶尋”;2023年,伊利又推出了“伊刻活泉現泡茶”。

今年的“千茶大戰”開啟后,各品牌都采取了價格戰,伊刻活泉也加入其中。據自媒體“商業數據派”報道,在北京的部分便利蜂門店,伊刻活泉已經開啟了第二件1.33元的活動。

伊利集團上海分公司總經理王保廣曾表示,在線下伊刻活泉現泡茶已陸續進駐了全國范圍內便利系統,目前產品動銷率高達60%。

但這并不能代表伊刻活泉已經成功出圈了。按照伊利以往的跨界經驗,大多數時候都是“雷聲大,雨點小”。

跨界六年多,一直在“陪跑”

從2017年開始,伊利一直在跨界方面動作頻頻,幾乎每年都會推出至少一款新品。

例如,2017年伊利植選豆乳上市;2018年伊利推出功能性飲料煥醒源;2019年推出咖啡飲料圣瑞思、乳礦輕飲、乳礦氣泡水、乳礦奶茶等多款產品;2020年伊利的伊刻活泉火山活泉礦泉水正式上市;2021年,伊利推出碳酸型飲料新品“乳汽”;2022年,伊利發布茶飲料品牌“茶與茶尋”;2023年,伊利又入局奶啤……

植物蛋白飲料、功能性飲料、氣泡水、咖啡、碳酸飲料、茶飲料,過去幾年飲料市場上的主流產品,伊利都試了個遍。然而,直到現在,伊利的“飲料版圖”依然尚未成型。

便利店的冷柜和貨架便是一個“微型市場”,從中也能看出飲料行業競爭格局的大致情況。

鎂經的研究員在廣州市番禺區的一家美宜佳便利店看到,冷柜中擺放最多的礦泉水品牌是農夫山泉、怡寶、康師傅、百歲山;擺放最多的茶飲料是農夫山泉的東方樹葉、康師傅冰紅茶、三得利等;擺放最多的咖啡飲料是雀巢、星巴克、COSTA。

農夫山泉、娃哈哈、康師傅、雀巢、統一等企業早就完成了對消費者心智的戰略,它們在各自成熟的品類里已經形成了近乎壟斷的格局,伊利想從它們手中搶下一塊不小的市場,顯然沒那么容易。

從伊利過去六年多在飲品行業的布局來看,給人一種“什么火就跟著做什么”的感覺。

在飲料行業,“跟風”很容易,但要存活下來卻很難。AC尼爾森的數據顯示,在快消行業中,2.5萬個新產品上市一年后,能夠有一定的銷量且被消費者接受的產品僅有200多個;鋪貨率、銷售額能保持增長產品的只有50個。

在快消品行業,流傳著一種說法——“得渠道者得天下”。即便是一個不怎么出名的品牌,只要能夠進入全國各地的超市或者便利店,也能賣得很好。

伊利的渠道實力其實并不弱,它擁有數量龐大的經銷商和終端渠道網絡。數據顯示,截至2020年底,?伊利全國有600多萬個終端網點,?鄉鎮村網點達近109.6萬家。2023年,伊利的經銷商數量為1.95萬家。

伊利采用的是深度分銷的渠道運作模式,采取扁平化管理,有助于企業新產品的快速推廣。例如,伊利在2018年成立奶酪事業部,通過液態奶的渠道網絡布局,只用了三年便做到了行業市場份額第二。

正所謂“隔行如隔山”,離開了乳制品行業,伊利的渠道勢能似乎就失靈了。

中國第一、全球第五,為何還執著于跨界?

伊利屢次跨界的原因,源自它的增長焦慮。

已經是國內乳業老大的伊利,還立志要成為全球乳業老大。伊利董事長潘剛曾定下目標:“伊利要在2025年進入全球乳業前三,2030年登頂全球乳業之首”。

如今,距離2025年僅剩不到半年了,伊利可能要“失言”了。

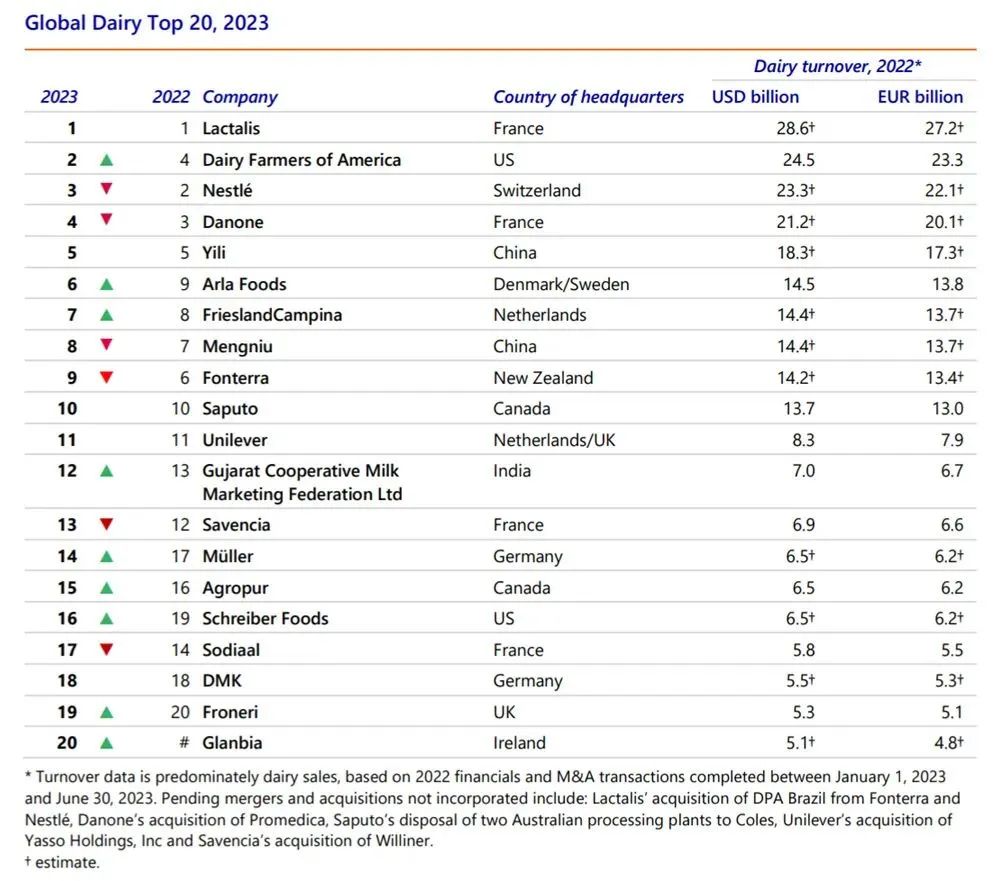

荷蘭合作銀行(Rabobank Group,拉博銀行)發布的2023年“全球乳業20強”榜單顯示,以銷售額計,伊利排在第五名,排在它前面的分別是法國乳企蘭特黎斯(Lactalis)、美國奶農(Dairy Farmers of America)、瑞士雀巢(Nestle)、法國達能(Danone)。

▲2023年全球乳企排名,圖片來自荷蘭合作銀行

從銷售額來看,伊利跟第三名和第四名還有不小的差距。

據荷蘭合作銀行統計,2023年伊利銷售額為183億美元、達能為212億美元、雀巢為233億美元,伊利跟雀巢的差距為50億美元,若按照去年的匯率計算,折合人民幣約350億元。跟第四名的達能比,伊利也差了將近200億元人民幣。

對現在的伊利來說,這200億-300億的差距很難趕超。若伊利能再培育出1-2個“百億單品”,它的宏偉目標或許就能夠實現了。可如今伊利營收的增長幾乎是停滯狀態。

財報顯示,2023年伊利營收為1257.58億元,同比增長2.49%,2022年為1226.98億元。除了2016年外,2023年是伊利營收增速最慢的一年。

過去3年,伊利基本盤液態奶幾乎原地踏步。財報顯示,2021年-2023年,伊利液態奶營收分別為849.11億元、849.26億元、855.4億元,三年僅增長了6.29億元。

伊利的絕大多數收入都依賴液態奶,2023年液態奶占比達到68%,這個數字曾一度高達80%。所以,一旦液態奶增長“熄火”,伊利整體營收也就不行了。

液態奶既成就了伊利,也限制了伊利。既然在乳制品行業遭遇了天花板,那么伊利便想辦法在其他行業尋找增量。

放眼全球乳企巨頭,它們也是這么做的。

雀巢、達能等國際化巨頭,在乳業之外,基本上都有了第二曲線,甚至第三曲線,比如雀巢除了牛奶產品,還有咖啡、瓶裝水;達能還有餅干以及各類飲料。它們不僅僅是乳業巨頭,也是食品行業的大鱷。

伊利顯然也早已意識到這一點,所以從2017年開始,在植物奶、礦泉水、飲料、寵物食品等非乳制品行業頻頻跨界。

只是,折騰了那么多年,至今沒有起色,離開乳業后的伊利要講出“新故事”,著實很難。

1.TMT觀察網遵循行業規范,任何轉載的稿件都會明確標注作者和來源;

2.TMT觀察網的原創文章,請轉載時務必注明文章作者和"來源:TMT觀察網",不尊重原創的行為TMT觀察網或將追究責任;

3.作者投稿可能會經TMT觀察網編輯修改或補充。